原标题:对 COMP 通证经济模型的一般性评价

说明:本文对 Compound 最近发行的 COMP 治理通证的经济模型进行一般性评价。特意指出是“一般性”,是因为没有使用专业的分析方法,比如通证流量表和仿真模型。我的目的是以可读性比较好的方式分析 COMP 当中一些设计中的得失,并从通证经济的角度对其发展前景进行一些讨论。

在推出 COMP 以前,Compound 就是 DeFi 当中名列前茅的项目。这个项目的发起人叫 Robert Leshner,宾大经济学的毕业生,CFA,早年在芝加哥做金融服务方面的工作,2011 年开始到硅谷创业,连续几个项目都还算成功。2017 年 8 月成立 Compound,2018 年 5 月从A16Z、贝恩、Coinbase 和丹华资本等机构获得 820 万美元种子轮融资,2018 年 9 月 Compound 上线。2019 年 11 月获得 A16Z 和贝恩领投的 2,500 万美元 A 轮投资,是目前为止 DeFi 最大的(传统)融资。

COMP 是 Compound 项目的治理通证(governance token),拥有 COMP 就意味着可以参与 Compound 协议的治理,相当于立法权。

COMP 是 Compound 升级计划的一部分。早在 2019 年 5 月,Robert Leshner 就对外公布了 Compound 升级计划。因此,Compound 稍后获得 $25M 投资,很大程度上就是冲着这个计划来的。也就是说,COMP 推出之前,可能就已经立功了。

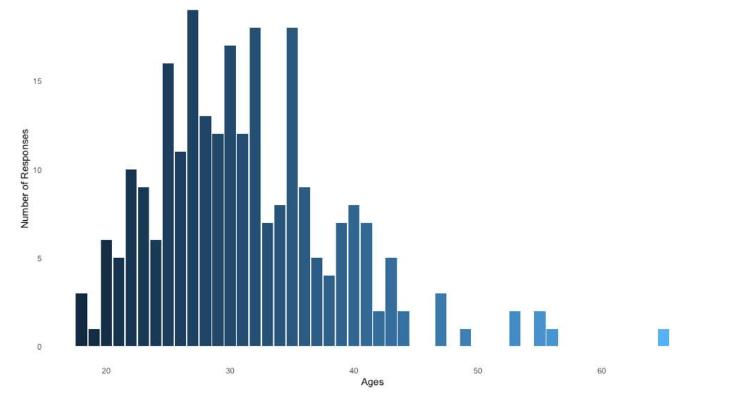

2 月 27 日,Robert Leshner 首次对外介绍基于 COMP 新版治理规则,5 月 28 日,规则敲定,6 月 15 日正式发行 COMP 通证。发布之后价格走势是这样的:

简单的说,就是一上线就是“成本价”的五倍,然后在此基础上又涨了将近四倍,带动 Compound 锁仓资产的增长是这样的:

带动整个 DeFi 锁仓资产的增长是这样的:

目前已经在 Compound 中出现巨大的无风险套利机会,公允地说,这是不可持续的。

但尽管如此,Compound 比较鲜明的将通证激励引入到 DeFi 中,意义重大。

可以大胆的预测,未来一两年之内,会出现一大批 DeFi + 通证经济的项目。

Compound 是干什么的?

Compound 其实并不简单,详细解释它并不容易,也不是本文的主要目的,这里只做一个概括。

Compound 白皮书的副标题是“The Money Market Protocol”,即(去中心化的)货币市场协议。不过在坊间很多人把 Compound 称为去中心化银行、P2P 借贷或者货币市场基金。

我个人比较倾向于认为 Compound 是一个多币种的货币市场基金,在内部为不同币种相互融通实现了一个货币市场。

为什么不认为它是银行?因为银行除了要吸储和放贷,更需要信用创造。Compound 是超低压的,更像当铺,不创造信用。

为什么不认为它是 P2P?因为最纯正的 P2P 本来不应该有资金池,所以跟 Compound 就对不上了。一般 P2P 也不涉及多币种,更没有内部的货币市场。

还有一种理解 Compound 的方式是当铺,某种意义上这个理解方式是最传神的。所以下面我主要使用这个方式来展开论述。

当然,把 DeFi 项目跟传统金融机构对应上,只是为了方便大家理解。这个领域里会长出很多新物种,各种异型变种,三头六臂的,看着很怪,大部分可能都不堪一击,但留下来的少数,是有能力改变金融世界的。

那么 Compound 到底是怎么玩呢?以下是一个最简的说明。

Compound 主要的参与者有四方,lender,borrower,liquidator 和 compound 本身(我这里不打算使用中文“借方”或“贷方”,因为我特别愚钝,经常傻傻搞不清楚谁是“借”方,谁是“贷”方,换成英文就清楚多了)。

首先,lender 将合格资产抵押到 Compound 智能合约里,或者说购买相应的基金份额。Compound 目前共接收九种合格资产,未来 COMP 持有人(立法者)可以投票批准新的合格资产。目前 Compound 内部存在九个不同的通证池,它们是 BAT,DAI,SAI,ETH,REP,USDC,WBTC,ZRX 和 Tether(USDT)。其中 USDT 是最新加入的,加入 USDT 也是通过 COMP 投票通过的第一个治理决议,上线时间是 5 月 2 日。

Lender 抵押的资产直接进入对应的池子。

Lender 抵押资产之后,得到对应的凭证通证,称为 cToken。因为有九种资产,所以得到 cToken 也是九种,分别叫做 cBAT,cDAI,cSAI ...,cTether。如果 lender 抵押进去的是 Tether,得到的就是 cTether,抵押进去的是 DAI,得到的就是 cDAI,以此类推。可以把 cToken 理解为当票,是将来赎回资产的凭证。

Lender 抵押了资产之后,就获得了借款的资格。这时候, lender 就摇身一变成为 borrower 了。也就是说,你想借钱,先得抵押资产。所以在 Compound 里的 borrower 是穿上另一马甲的 lender。各位明白我为什么觉得“当铺”才是最传神的比拟了。

Borrower 借款的额度当然小于抵押资产现值,也就是说,额度与抵押资产之比小于 1。过去典当行也是这么玩的,你典进去一件价值 100 两银子的古董,能够借出 50 两银子就不错了,而且里头猫腻很多,所以旧社会里人们普遍把典当行的当成最欺负穷人的行当之一,郭德纲的相声里就专门讲过这个。DeFi 当然就不一样,一切明明白白清清楚楚写在代码里,比例怎么算出来的,手续费多少,都在代码里。所以 DeFi 有一个很大的优势,就是透明可信。

Borrower 借了款之后,当然就需要归还,还的时候,需要支付利息。这笔利息,是 Compound 全部的收入来源。Compound 不关心 borrower 是怎么赚到这笔利息的。这是合理的,因为包括 Compound、Uniswap 等在内的 DeFi 项目都声称自己的目标是做“金融乐高积木”。作为一个单独的积木块,它并不关心别的积木块是怎么工作的,只要它内在资产逻辑自洽即可。

而这里的自洽,就必须要涉及到万一 borrower 还不上钱怎么办。因为 Compound 中的借款是没有期限的,你上一个区块借、下一个区块还也可以,你拖着总也不还也可以,只要你欠款余额与抵押品之间的比值在安全线以下就可以。如果由于你所借的资产升值,或者你抵押的资产贬值,导致你的欠款余额与抵押品之间的比值接近安全线,那么在传统世界里就会有人打电话给你,通知你追加抵押资产,或清偿债务。但 Compound 不会给你拨电话,所以它会把这个局面交给一种专门的套利者 liquidator (清算人)来处理。这些 liquidator 发现你即将资不抵债,就会跑出来帮你清偿债务,然后由此获得你的资产,然后及时变卖。这个过程当然会有一笔不错的收益,但这并非不义之财,因为此举帮助 Compound 维系了资产安全。当然,清算之后,你手里的当票也就是 cToken,也就作废了。

Compound 的大致玩法就是这样。更复杂的细节与本文讨论的主题就没有关系了。

COMP 的设计

今年2月,为实现 Compound 协议治理流程完全去中心化,Compound 开发团队决定发行治理通证 COMP,创造由通证持有者组织的社群,社区成员可通过提案、表决对协议进行更改,取代目前由开发团队主导的中心化治理方式。

至3月初,Compound 将治理通证 COMP 部署至以太坊,总量为 1 千万枚,分配比例为:

2,396,307 枚 COMP 已分配给 Compound Labs 公司的股东;

2,226,037枚 COMP 已分配给 Compound Labs 的创始人和团队,并需要 4 年完全解锁;

372,707枚 COMP 分配给未来的团队成员;

5,004,949 枚 COMP 会为协议用户保留;

上面这 5,004,949 个 COMP 当中,有 4,229,949 个被埋入矿山。6 月 16 日, COMP 正式开挖,以太坊每出一个区块,发行 0.5 个 COMP,每天发行 2,880 COMP。这样算下来,这 4,229,949 个 COMP 一共可以挖:

[Python 3.7.7]>>> 4_229_949 / 2880 // 3654.0

正好四年整(不考虑 2024 年是闰年)。

在这四年之内,COMP 的借贷挖矿和通证激励将会持续发挥效应。

挖出来的 COMP,50% 将分配给 lenders,50% 将分配给 borrowers,用户可以根据自己资产在所在市场内的占比获得相应比例的 COMP。

以上是 COMP 设计的介绍,足够简单,一目了然。

我的十点评价

我对 COMP 的正面评价有以下五点

1. 激励方向与系统成长目标一致:COMP 通证激励模型的实质是用股票补贴借贷双方,让 lenders 拿到更高的收益,让 borrower 拿到更低的利率。也就是用分自己的股票给存款人和贷款人,收窄利差。其所激励的行为就是 lenders 多存款,borrowers 多贷款。就其货币市场和“当铺”的定位而言,Compound 成功的一个重要指标就是高流动性。而此通证激励方案能够使存贷双方都受到激励,因而积极存贷,提高了 Compound 市场的流动性。应该说其激励方案与其成长目标是一致的。

2. 合规处理巧妙:上面将 COMP 比作股票,但是 COMP 目前只绑定了投票权,没有绑定分红权,因此不是股票,只是社区治理通证。此外,COMP 在发行中只送不卖,不涉及融资行为,应当不会认定为证券。

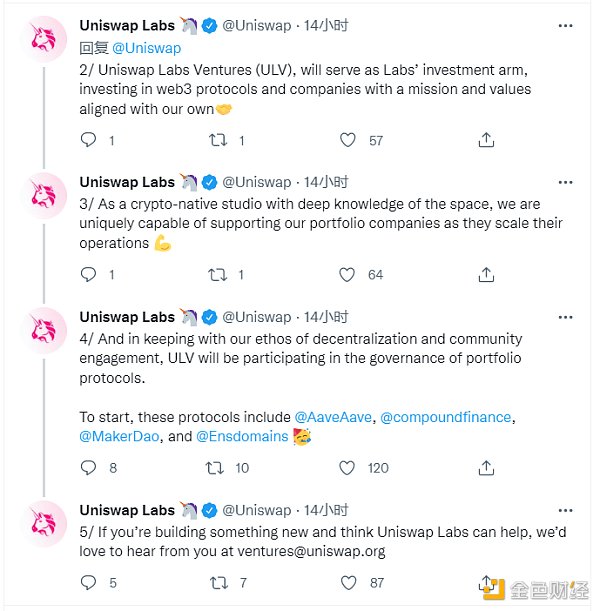

3. 为未来留足变化空间:COMP 没有现金流,理论价值为 0,为何大家要争抢?因为有了投票权,未来时机合适,可以通过投票将分红权附加到 COMP 上,这样一来 COMP 就成为真正的 DeFi 股票。正是因为有这样的预期,COMP 才有市价,正是因为有这样的市价,COMP 才能够给 lenders 和 borrowers 提供补贴。可能有人会问,什么时候才叫“时机合适”?请大家自行搜索“Token Safe Harbor”。美国证监会正在提案将去中心化组织发行 token 作为合法的融资工具,纳入沙箱管理。COMP 未来可以及时调整形态,满足监管要求。

4. 社区自平衡:COMP 的收益最终来自借贷利差,利差越大,COMP 收益越大,但是对借贷双方越不利;利差越小,借贷双方越开心,但 COMP 收益越低。怎么调和这对矛盾?COMP 把投票权交给 borrowers 和 lenders,你们自己在利息收益和股票收益当中选择吧,祝大家玩的开心。

5. 限期挖矿,平稳过渡:挖矿时长四年,四年之后,借贷双方不再能够得到挖矿激励,Compound 作为货币市场,其竞争力将回归根本——流动性和低贷款利率。因此,四年之内 COMP 挖矿的核心目标就是不断提高参与资金的规模,争取坐稳 DeFi 世界第一短期流动性市场宝座,成为其他 DeFi 服务的隔夜拆解市场。当交易规模变得很大之后,就算利差很低,COMP 的持有者收益也应当能够得到基本满意的收益。因此,四年之内 COMP 将从高波动逐渐走向平稳,这个考虑是合理的。当然,退一步说,万一情况不如预期,四年挖矿期之后,也还可以上新的激励措施,随机应变。像比特币一样一套算法管 131 年的方式,不适合 DeFi。

对以下三点,我表示有所担忧:

6. 股东方通证占比太大,成本太低,若管理不善,可能成为摧毁性的砸盘力量:2,396,307 个,即高达总发行量 23.96% 的 COMP 被分给了股东。不知道具体分配和锁仓规则,但是这个比例实在是高得让人胆战心惊。在此前的两轮融资中,Compound 共融得了 3,320 万美元,若采取粗糙阳春的算法,资方获得的 COMP 成本仅为 13.85 美元,按目前市价 287 美元计,升值已经超过 20 倍。这批 COMP 的流动性如果不管理好,一旦开闸泄洪,将席卷一切。

7. 创始人和团队通证分配占比太大:高达 25.99% 的通证分配给创始人和团队,我多年没见过这么高的比例了。虽说四年解锁,但是请注意这些 token 的现金成本为 0。管不好的话,参见上一条。

附论:两年前 FT 的一个突出问题就是分配给投资人和团队的廉价 token 数量太大,流动性释放太猛,把很好的模型给砸垮了。COMP 的分配,说实话我觉得没有吸取教训。如果一定要说 COMP 比 FT 幸运一点的地方,就是以太坊的交易吞吐量太慢,DeFi 的流动性也有限,砸盘割韭菜的效率也蛮低的,还不一定有好结果,这反而保护了 COMP。

8. 存在大量未申明用途的通证:请注意,为用户保留的 COMP 总数是 5,004,949 枚,而埋入矿山的 COMP 总数仅为 4,229,949,这意味着有 77.5 万枚(占比 7.75%,市价合 2.22 亿美元)的 COMP 未申明用途。根据一般的通证经济设计,应预留一部分资产由基金会支配,作为特别激励池,用于激励用户、合作伙伴和其他生态成员的特殊贡献。但 Compound 官方并未直言这 77.5 万 COMP 是否将用于这个目的。这就形成一个疑点:这 7.75% 的 COMP 确实是特别激励池,其数量稍显不足。如果不是,那就是 Compound 的小金库,数量又过于庞大。——当然,也可能是我们研究不够,没有看到关于这部分资产的使用说明,如果有了解者,欢迎赐教。

最后,有两个问题值得进一步观察:

9. DeFi 目前仍处于零和博弈的空转状态:这是整个 DeFi 的大问题,不能指望 Compound 一家来解决,但最后总得要解决。我昨天的文章已经说了,不跟真实商业结合,DeFi 就是个穿着马甲的博彩业。体现在 Compound 上,现在 lenders 远远多于 borrowers,说明什么?说明人们没有贷款的需求。贷来钱做什么?翻过来覆过去就是炒币那点事儿,久赌无赢家,纯粹是给庄家交娱乐税。所以 DeFi 必须尽快跟真实项目结合,否则无法创造真实增长。

10. Compound 经济模型还没有经受考验:至少有三个半考验是必须经受的,第一是泡沫崩溃之后,价格下行过程中是否有支撑机制,目前我没看到,但通常这种机制项目方也不会对外公布。不过我相信很快会有检验。目前 COMP 已经开始第一轮挤泡沫,且看它如何运动。第二是币价崩盘,包括比特币、以太币等主流数字货币价格短时间暴跌 30% 以上,不知 COMP 会如何反应。另外半个是在急速暴跌当中如果发生以太坊交易堵塞,大量清偿无法执行,不知 COMP 会如何反应。最后一个挑战是最险恶的,就是安全攻击挑战。但愿 COMP 不会出这样的问题,因为一旦中招,可能就得推翻重来了。

最后,我对 COMP 的实践的总体评价是正面的。因为 DeFi 是一个经济上有真实价值的方向,因此需要更多创新尝试。COMP 走出了一步,值得肯定。其经济模型也基本健康。网上有些人因为看到 COMP 中出现了套利行为,就断言这是一场欺诈,未免想当然了。但我不掩饰对其流动性堰塞湖的担忧,这不是模型本身的问题,而是 token 分配的问题,本身是个第二位的问题,但处理不好可以覆舟。参见第 7 条之后的附论。

鸣谢:通证思维实验室合伙人贺宝辉(牛顿先生)建议我写作此文。王玮对 Compound 进行代码级别的深入研究并解答诸多疑问。我的研究助理周志强查阅收集了大量资料,亲自尝试 COMP 借贷操作,并与我进行了深入探讨。火币大学方军老师提供了重要研究资料。在此一并致谢。