撰文: Jonathan Joseph (JJ), Smart Money 创始人

跻身 DeFi 中的乐趣之一是感觉自己身处一个真正的大秘密之中。风险投资家 Peter Thiel 一直在寻找隐藏在眼皮底下的价值数十亿美元的创意,而 DeFi 正是这样一个价值数万亿美元的创意,甚至可能是数百万亿,这取决于你怎么衡量它。DeFi (以太坊上的去中心化金融服务) 是一个可编程的金融技术平台。以太坊智能合约功能和代币标准的结合,使得搭建一套极其强大的开放式开发工具成为可能,用于构建全新的金融技术。但是 DeFi 并不等同于“加密货币”。它可能涉及或者完全不涉及加密货币,这是导致许多困惑的部分原因。因此,传统金融科技行业和投资于该行业中的公司的风险投资家们 (VC) 几乎完全没有注意到 DeFi。如果 DeFi 是金融服务和金融科技的一场巨大的范式转变,那么为何隐藏得这么“好”呢?范式转变通常是风险资本资产类别的一大幸事,但早期阶段的资金明显不足。如何解释这种悖论呢?

范式转变 & 风险投资简史

风险资产类别产生于早期那些没有可靠的现金流、无法通过传统银行业获得资金的风险企业。这创造了一种新的高度专业化的融资形式,更多地被理解为一种艺术而不是一门科学。这种新形式的融资基本上是为新技术的研究和开发提供资金,其投资者希望获得超额回报。最早的风险投资公司——美国研发公司 (American Research and Development Corporation),在其公司的名字里就有 R&D (研发)。正是通过承担这种风险程度,才使得这种10年期封闭式、流动性差的投资手段变得合理。要想理解投资者对巨额回报的追求,关键在于理解处于早期阶段的技术市场,以及技术平台所处的时机和周期。在这方面,卡洛塔· 佩雷斯(Carlota Perez)的「技术浪潮周期」[1] 研究有着重要意义。

为了获得更高的回报,合理的做法是在技术平台 S 曲线的早期阶段更多地投入资本。但这是我们实际看到的情况吗?

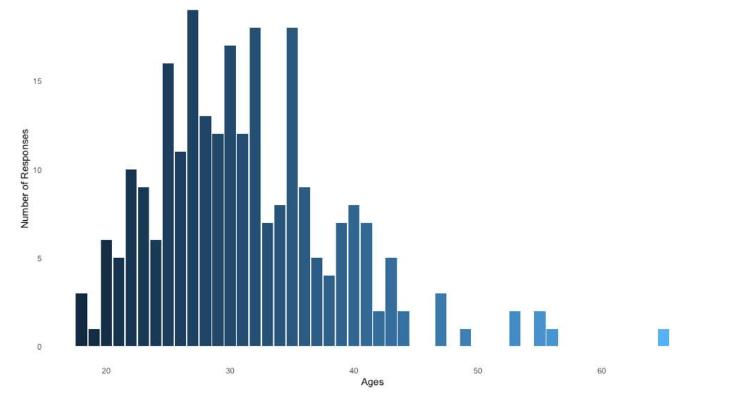

区块链缺乏早期的风险投资

那些了解早期技术的人也知道,历史不会重演,但它确实有其韵律。2001年的互联网泡沫和2017年的 ICO 泡沫之间的相似之处不难发现。就像互联网泡沫破裂后的网络初创公司一样,ICO 泡沫破裂三年后,加密初创公司普遍发现自己正处于幻灭低谷的阵痛中——ICO 泡沫破裂也是一个著名的技术周期。 即使在 COVID-19 疫情之前,区块链早期风险投资的交易量和投资额就已经一落千丈。下图源于区块链投资公司 Outlier Ventures 的分析师 Joel John 最近的分析 [2]:

即使在 COVID-19 疫情之前,区块链早期风险投资的交易量和投资额就已经一落千丈。下图源于区块链投资公司 Outlier Ventures 的分析师 Joel John 最近的分析 [2]:

“简单地说,对于当前处在 B 轮融资之前的公司,(所有风投公司) 平均每月只有大约 5000 万美元的投入。”

“事实上,如果更少的种子轮公司获得支持,那么18到24个月后,我们将不会有一批健康成长的公司。其中的游戏规则是,我们需要在早期阶段有足够多的公司,这样后期阶段才能继续优化。”

上述融资水平包括了所有的“区块链”融资。DeFi 是区块链/加密货币行业中的一个领域,这也是一些区块链风头资本家 (通过投资所谓的“以太坊杀手”) 积极做空的领域。根据区块链风险投资基金 Hutt Capital 的创始人 Brooke Pollack 最近的估计[3],目前区块链/加密货币风险投资家的“干火药” (dry powder,即可用于投资的资金总额) 为10亿至15亿美元,仅约占全球风险投资“干火药”的 0.5%。