原文标题:《比特币矿工绝对定价权到相对定价权的演变》

撰文:Jocy & Bohan

挖矿背后的经济学

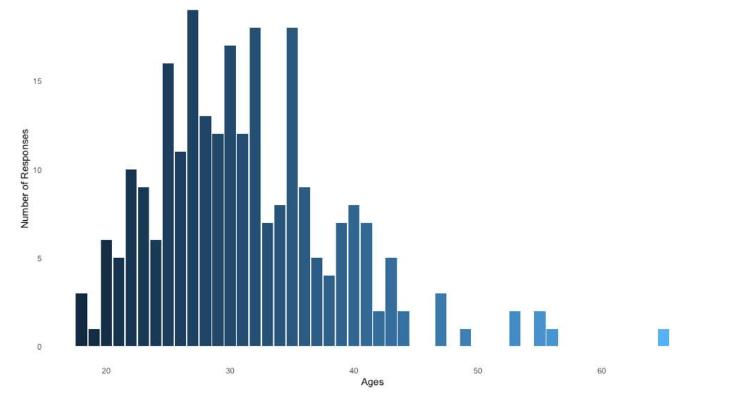

比特币产业链上游主要由个人矿工、矿场、矿池和比特币矿机制造商等挖矿行业参与者组成。矿工挖矿的 FPPS (The Full Pay-per-Share)包含挖矿奖励和交易费用,而 PPS(Pay-per-Share) 只包含挖矿奖励。交易费用会随时变动并在网络拥堵时发生上涨,在比特币挖矿奖励减半的情况下,矿工对于交易费用的依赖变大。整体来看,矿工市场为自平衡市场,因此不会出现长期的矿难,矿工对比特币的价格影响主要受其销售比特币奖励的压力决定。

挖矿背后的经济学的核心变量

比特币价格 / 奖励 :如果币价过低或奖励减少,矿机所产生的收益可能无法覆盖电费并需要暂时关机或者在二手市场将矿机卖出。

全网算力:全网的算力主要取决于进入矿机行业的资本兴趣和未来矿机的性能。如果币价稳定,全网算力提升(如新的矿机推出市场)那么仍然有可能造成矿机提前报废,因此导致投资矿机的资本开支无法收回。从目前的矿机来市场来看,ASIC 矿机收益已经趋向稳定,ASIC 矿机是指采用 ASIC 芯片作为算力核心的矿机。ASIC 是一种专门为某种特定用途设计的电子电路,由于 ASIC 芯片只为特定计算打造,所以效率可以比 CPU 这种通用计算芯片要高很多。目前主要的芯片生产商为三星和台电,新的矿机主要使用 7 纳米芯片技术,而 5 纳米芯片还在测试中,短期内量产的可能性不大。因此使用 7 纳米芯片的矿机在接下来几年收益会逐渐趋向于稳定,也将会是最抢手的矿机型号。

挖矿背后的经济学的核心变量为:

在不考虑折旧及其他固定支出和人工等运营成本的情况下

当全网算力达到 H*的时候,当前矿机运营收益将无法覆盖电费。矿机的算力能耗比(C/w)显示出了矿工整体的效能情况,算力能耗比越高,对应的 H*也就越大。

目前的算力从趋势上来看均呈现稳步上涨趋势,因此矿机算力能耗比越高报废的时间也就越晚。 因此在币价稳定的时候,矿场倾向于购买最先进的设备来淘汰效能较低的矿机,由此可见,上游行业只要能不断推出新的拥有更高效能的设备,那么就会收到订单。

当前币价和全网算力的临界指数

根据 Blockware 的研究显示,就比特大陆的矿机而言,目前的挖矿行业大约由 38.65% 的 s17 和 61.38% 的 s9 矿机组成。我们对比特大陆三代矿机在目前(2020 年 5 月底)的临界指数及 2020 年 5 月 11 日(减半前的)临界指数做了对比,研究了减半对比特币矿工的影响,此外我们还在不同电费区间对矿工的营收情况做了分析:

减半后矿机收支平衡价格和收支平衡算力

减半后矿机收支平衡价格和收支平衡算力

减半前矿机收支平衡价格和收支平衡算力

减半前矿机收支平衡价格和收支平衡算力

在电费为 0.052 美金每千瓦时的情况下,我们可以看到比特币的减半对最先进的 s19 矿机来说影响并不是很大,因为只要币价不跌破 3,860 美金,s19 就会继续盈利。可是对于 s9 矿机来说情况就不同了,在减半前币价只要不跌破 6,672 美金矿工就会继续盈利,而在减半后币价需要达到 10,453 美金矿工才可以保持盈亏平衡。根据 Blockware 的研究显示,目前的挖矿行业大约由 38.63% 的 s17 和 61.38% 的 s9 矿机,如果我们按照这个比例进行加权平均,我们可以看到在减半前收支的盈亏平衡价格是 3,863 美金,在减半后需要达到收支平衡则需要 7,272 美金。

按照减半后目前的算力来进行计算,只有当电费在 0.04 美金每千瓦时且币价在 8,500 美金及以上时所以矿机才能盈利,对于最先进的 s19 矿机来说,目前在 0.05-0.06 美金每千瓦时的平均电费的情况下,只要币价在 4,500 美金及以上就可盈利。对于目前平均的矿池配置来说在平均电费的情况下,只要币价大于 5,000 美金矿工仍然可以盈利。

因此我们可以看到减半后 :

老矿机(s9)基本是无法获利的,因此矿工需要

- 更新矿机

- 不断卖比特币来维持运营直到最后一刻(这种矿工认为比特币的价格会继续走高 – 高于 1 万美金)

待老矿机全部下线后,全网算力会出现下降,矿工的盈利空间提高,新矿工进入,开始新的循环,因此整个挖矿行业是自平衡市场,系统性的危机并不会造成矿难。通过绘制盈亏平衡曲线我们可以看到在当前算力下不同盈亏平衡点所对应的币价和电费:

通过盈亏分析我们发现:

- 减半后在电费和算力不变的情况下,矿工需要更高的币价来维持盈亏平衡。无论何种矿机在减半后都对币价和电费的变动更加敏感 (斜率增大)

- 整体来看越先进的矿机对电费和币价的整体敏感度越低(斜率更小)

- 对于大的且具有先进矿机的矿池来说比特币的减半并不会造成亏损等影响

- 以目前电费在 $0.05+的情况下,s9 矿机已经无法盈利,但是如果配合 s17 矿机使用则可在币价 7,400 美金以上盈利

- 因此在减半之后矿机的及时更新会是保持盈利的关键因素之一

- 矿机的技术革新才是决定矿业命脉的最重要的变革因素

Source: blockchain.com

Source: blockchain.com

观察最近一个月的全网算力我们可以发现在减半后算力出现了短暂的下跌后开始反弹。

随着丰水期到到来,我们认为算力将会延续上升 ,这导致挖矿难度的上升,因此 BTC 单位算力盈利率也将降低,这会导致单位时间内比特币供给的减少,因此比特币短期或将震荡上行。

减半会是比特币价格达到新高点的主要推手吗?

目前对于比特币减半会造成价格上涨的观点主要是基于 stock to flow 模型和矿工的销售压力两个维度来解释。

Stock to flow 模型

Stock to flow 主导的指标是存量和产能的比率(存量 / 年产量),他解释了资产的稀缺性,s2f 越大说明资产越稀缺(存量变大,产量变小),由于减半后比特币的奖励变小,因此比特币的 s2f 的比率将会变大。

Source: Plan B

Source: Plan B

上图表现了通过 S2F 模型对比特币的价格进行的估值和比特币实际价格之间的关系,我们可以看到比特币实际价格和模型价格是有着一定程度的相关性,但是我们认为此模型并不能直接说明供给的下降就造成了比特币价格的上升:

1. 此类模型缺少基本面的依据,S2F 模型只考虑到了供给和价格之间的关系,并且认为此因素是主导价格的主要原因。我们不认为供给是比特币价格的主导因素,因为比特币的总发行量固定,无论比特币的需求怎么变化,矿工无法改变比特币的供给。这和黄金等金属是非常不同的,黄金的矿工可以选择在黄金价格的上涨时加速开采,因此比特币的供给是无弹性的,基本的经济学理论告诉我们,在一个供给无弹性的市场里,影响价格的主要指标为需求,而不是供给。

2. 此外就算此类关系存在,此模型也未解释为什么供给的突然下降会是一个信息冲击从而导致价格的波动。由于比特币的减半为透明公开信息,基于有效市场假说我们可以知道减半的影响已经被考虑在目前的比特币价格之中了。

3. 我们看到比特币的减半上次发生于 2016 年的 7 月,而减半后比特币的价格并未完全追随 s2f 模型的价格走势,比特币在 2017 年年底才达到了模型的预估价值,这中间间隔了 1 年半的时间,因此我们不认为 s2f 模型可以很好地对比特币的价格进行估值。

矿工的销售压力

矿工的行为可以通过以下角度解读:

- 只有在比特币价格长期维持在较高水平时矿工才可以稳定获利,短期的价格涨 / 跌并不能对整个挖矿业造成巨大影响。

- 一些矿工为比特币囤积者,手上持有大量比特币,因此短期内无明显流动性危机,此外比特币的抵押借贷也为矿工解决了一部分流动性的问题。

- 无论比特币的矿工选择如何参与挖矿(将算力接入矿池 / 出售给运算力托管商),对矿业的垄断依然是上游的矿机生产商。因此在在牛市矿机生厂商会掌握矿机价格的决定权,而在熊市矿机的需求也会下降。因此矿业的真正主宰者是矿机制造商。

- 由于部分矿场新旧矿机混合使用,为了满足电力公司合约也必须保证每个月固定电费使用,因此不会关机。

综上所述,矿机制造商是挖矿业的主宰玩家,比特币的短期涨跌不会使矿工突然间关机停产,后期矿工是否继续参与挖矿取决于其抗流动性危机的能力。

本次减半对矿工的影响应追随如下逻辑:

- 矿工通过各种方式增加流动性来减少比特币减半的影响(质押,卖出比特币)。

- 一些有能力的矿工会实施对设备更新的布局,小的矿工可能会需要继续靠抛售比特币维持运营。

- 由于高效的矿工会更新设备使得其挖矿能力变的更加高效,这会使得那些依靠销售比特币维持经营的低效能矿工变得更加困难,最后会导致低效能矿工退出市场。

- 剩下的高效能矿工重新分配全网算力,减半时比特币价格为 8800 美金左右,由于减半矿工获得的区块奖励等同于减半前比特币价格 4400 美金左右。此价格属于 3 月 12-16 日的 $3900-$5300 之间,当时比特币全网算力从 120EH/s 跌至 95EH/s, 我们可以看到在此算力的下降导致比特币的挖矿难度在随后的周期内由 16.55T 跌至 13.913T。

Source: Glassnode Studio

Source: Glassnode Studio - 当难度系数调整完成后,留在市场的矿工盈余继续提高,新矿工有机会进入,由此矿工市场进入新的循环。

因此,我们看到比特币的矿工市场是一个长期平衡市场,也许现在低效能的矿工仍然持积极心态,认为自己可以等到算力减少、难度降低的时候重新盈利,但其实只有他们自己退出市场时算力才会减少,因此市场会让低效能的矿工一直处于流动性的压力下直到他们不得不退出市场,那时市场算力会重新平衡,难度会重新调整,挖矿市场进入新一轮的周期。

由于销售压力不再是一个变量,一个稳定的指标自然不能成为一个波动价格的决定因素。

减半更多的是比特币机制可按设计运行的证明

二级市场价格的基本面还是基于供给和需求的关系,市场的净流出或流入是对价格造成影响的直接因素。我们看到比特币的减半的新闻是行业内的绝对热点。

Source: Cointelegraph

Source: Cointelegraph

我们可以看到比特币减半在网络上的搜索热度大幅提高,人们对于事件的关注会为市场带来更大的净流入,因此我们认为减半对比特币价格影响主要在于:

- 它证明了比特币的机制可以按照设计运行,比特币的确是一个成功的加密货币,因此增加了市场热度。

- 市场热度的增加提升了市场的净流入,导致了价格在短期内的上涨。

矿工挖出的比特币去哪了?

矿工对于比特币的销售一般是通过交易所,如果分析 17 年 1 月至 20 年 1 月的数据我们可以看到,交易所收到的所有 BTC 中有超过四分之一来自矿池。因此,矿工在销售比特币奖励时必须格外小心,因为他们的行为可能会导致市场上大量抛售的发生。

Source:CoinDesk

Source:CoinDesk

由于比特币的矿工需要在合适的价格销售掉他们的比特币从从而换取法币来维持成本,因此我们可以知道矿工在经营允许的情况下往往在熊市期间建立库存,在牛市期间减少库存。下图也证明了这点:

Source: CoinDesk

Source: CoinDesk

在近期,2020 年的 6 月 3 号在美国交易时间开始的 5 分钟内比特币的价格就下滑了 8%,从 $10,137 下降到了 $9,298。但是矿工依然在继续销售他们的比特币:

Source: ByteTree

Source: ByteTree

我们看到在 6 月 3 号矿工挖到了 844 个比特币但未染色的比特币销售达到了 920 个,这造成了 MRI 的指标超过了 100%。这说明了矿工认为市场依然是依然强劲和被支撑的,所以未染色比特币的销售情况也说明了矿工对当前的市场价格持乐观态度。

如果我们对未销售的未染色的比特币进行观察(2009 年 1 月到 2020 年 1 月),我们会发现比特币矿工的存货最高点发生在了 2011 年的 3 月 11 日,当时有 2,593,051 个未销售的比特币。2009-2010 年比特的存货的增长主要是因为当时挖取比特币十分的容易,之后比特币的存货开始了逐渐的下降。

Sources: Byte Tree

Sources: Byte Tree

因此其实 MRI 在一定程度上反映了市场上有着强劲的报价让矿工愿意出售其比特币。

当出价降低,MRI 也会下降,未染色比特币的库存增加。其实 MRI 就是反映了比特币的需求 , 高 MRI 在一定程度上反映了市场的需求旺盛。我们认为矿工是精明的参与者,在平衡市场下,他们会在市场强劲的时候消耗启库存。

综上所述,矿工作为比特币产业内核心组成部分对比特币早期的价格有着较大的影响。在未来他们依然是比特币生态中最重要的玩家之一,但是由于比特币的市值不断增加,更多的外界因素对其价格的影响越来越大,比如二级市场变得更加活跃,同时机构对比特币的兴趣增加等因素都为比特币成为主流资产奠定了基础。

参考文献

来源链接:mp.weixin.qq.com