布局早、投入大、周期长、出色的布道能力和品牌赋能能力,a16z是当之无愧的「Web3教父」。

不知道a16z这家投资机构,似乎就不配谈Web3了,它正在从“软件捕手”变为“加密捕手”。

近日,Kinder World对外宣布拿到了a16z 675万美元的种子轮投资。据了解,Kinder World这款游戏创作灵感来自于疫情期间的游戏,被定位为心理健康产品,主要是在线上养育植物,通过不停浇水来等待其静静成长。这款游戏的研发公司是总部位于墨尔本的Lumi Interactive,官网显示公司目前团队为14人。

而这种投资方式,非常“a16z”。

a16z,全称Andreessen Horowitz,2009年成立,曾在Web2时期,投资了包括Skype、Facebook、Twitter、Instagram、Groupon、Zynga、Foursquare等多家知名互联网公司。近几年,则成了“加密领域的头号明星”,2013年,a16z领投了加密货币交易所Coinbase 2500万美元的B轮融资,之后更是对Coinbase先后进行了7次投资。2021年上市时,Coinbase市值一度破千亿美元,a16z也成为最大的外部赢家。

也就是说,2021年下半年Web3开始火爆出圈,9年前这家投资公司已经在该领域布局。

来源:视频截图

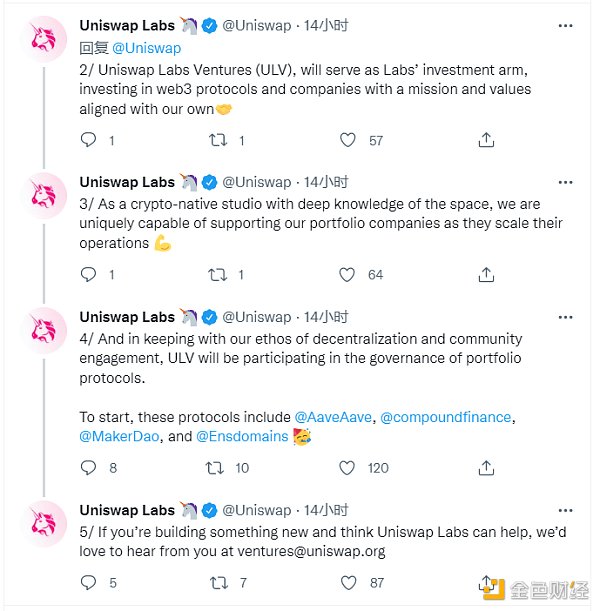

今年2月,红杉资本首次宣布推出一只专注于数字加密货币的基金,规模5亿美元至6亿美元。这也是该公司自1972年成立以来的首只特定行业基金。之后,2022年上半年,红衫资本更是以几乎每周投资一家的速度全面拥抱加密领域。而在2021年11月,投资机构Paradigm也宣布了募资规模达25亿美元的加密主题基金,当时被认为是最大的加密主题基金,而该机构的创始人为前红衫合伙人。

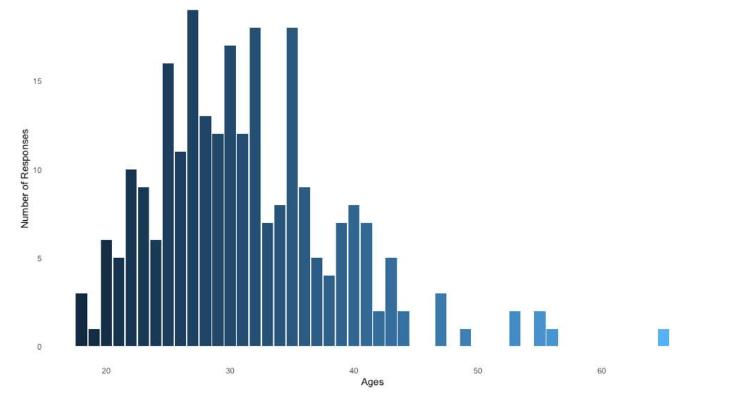

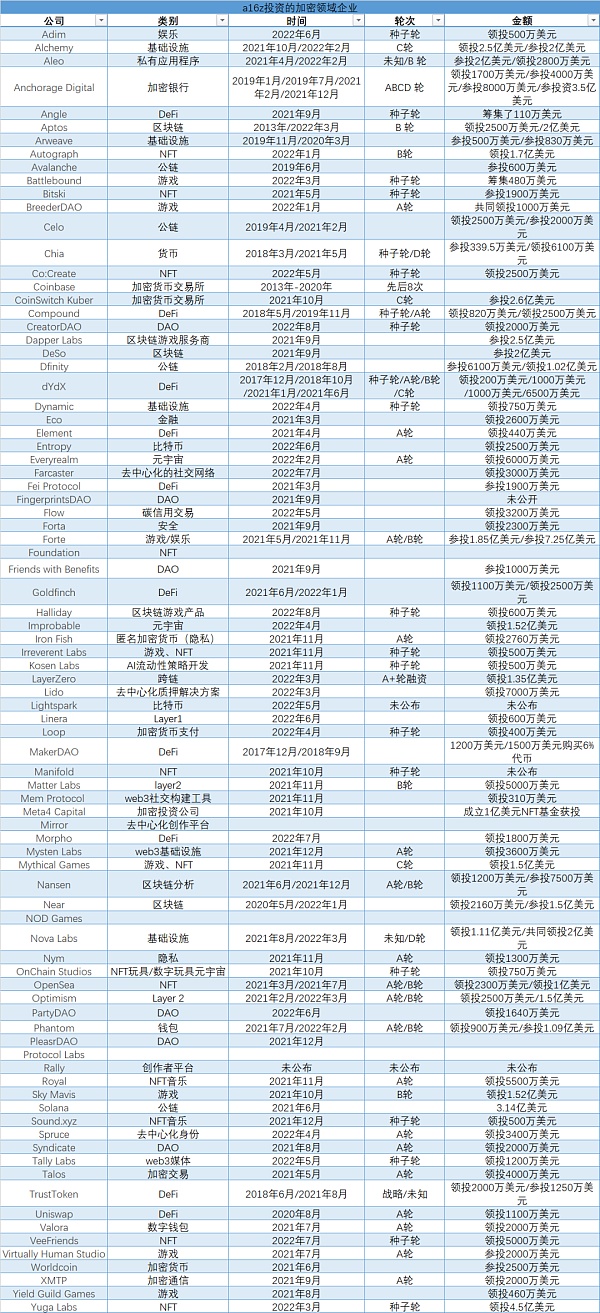

今年5月,a16z宣布,为其第四项加密基金筹集了总计45亿美元的资金,至此其在数字货币和区块链业务上的投资总额达76亿美元,相当于500亿元左右的人民币。同时,它热衷于投资初创公司,出手阔绰,“撒网”广。据《中国企业家》杂志统计,目前,a16z在加密领域投资的公司和项目有86个,涵盖了DAO、Layer 2、DeFi、NFT、游戏等多个Web3热门领域。

除了布局早、投入大、周期长等投资特点外,它还具备了布道能力,这让它成了“Web3教父”或“Web3星探”。现如今,a16z已经成为了解Web3无法绕开的公司,这是一家怎样的公司?在Web3领域做了哪些投资布局?其投资风格是怎样的?它又该如何承担王冠的重量?

《中国企业家》研究调查了大量Web3领域的被投公司,结合公开消息,除了总结a16z的投资逻辑外,还发现这个新兴行业,正站在十字路口。

加密捕手:9年、500亿、86家公司

a16z正在加密领域疯狂“买买买”。

a16z投资加密领域企业情况。制表:谭丽平

可以看到,a16z的加密投资版图,从2013年开始,时间跨度长 ,其覆盖范围也十分广,基础设施、NFT、游戏、DAO、DeFi、元宇宙、公链等相关领域均涉及。时间分布上,虽然a16z较早地关注了加密领域的布局,但真正从2018年开始,才加快了投资步伐,投资最密集时间则是2021年和2022年,超八成项目均首次投资于这两年。

这一趋势也和其加密主题基金的发布相关。

截至目前,a16z已发布了四期加密基金:第一期基金成立于2018年6月,规模约3.5亿美元;第二期成立于2020年4月,规模约5.15亿美元;2021年6月,第三只加密货币基金募资22亿美元,这在当时刷新了加密货币基金的募资规模纪录,直到被Paradigm价值25亿美元的基金超越;到了今年5月,a16z更是宣布为其第四项加密基金筹集了总计45亿美元的资金,总计约76亿美元,约合500亿元人民币。

投资分布上看,a16z的投资范围相当广。

最初,其投资项目主要集中在加密货币、区块链、DeFi以及一些基础设施服务商,2021年之后,便开始NFT游戏、NFT音乐、游戏、DAO、元宇宙等更具有Web3属性的公司。

另外,a16z加密领域的投资中,不乏众多初创公司。50%左右的项目,a16z都是在种子轮或者A轮进入。比如,2022年3月,lay-to-earn(P2E)游戏初创公司Battlebound宣布获得a16z领导的480万美元的种子轮融资,而此时,这家公司成立的时间刚十个月,正在开发两款游戏;为开发人员构建Web3身份验证和授权工具的初创公司Dynamic去年12月才成立,今年4月就完成了由a16z领投的750万美元种子轮融资。

一些有大厂背景的创业者,或许更受a16z的青睐。

比如,前微软高管Rahul Sood创立的NFT游戏Irreverent Labs,获得a16z 500万美元种子轮融资。类似的,还有Mysten Labs,是一家由Facebook加密研发部门Novi Research资深人士创立的Web3基础设施公司;要将AI解决方案带入Web3世界的Kosen Labs公司,其创始团队由前谷歌DeepMind人工智能研究人员组成;Metatheory是由Twitch联合创始人Kevin Lin创立的技术驱动型娱乐公司等。

当然,参与头部企业的成长,a16z也不会错过机会。

a16z投资的项目中,Anchorage Digital是第一家也是唯一一家符合美国银行法的加密银行。2019年1月,a16z领投了其1700万美元的A轮融资,并于2019年7月、2021年2月、2021年12月,分别参投了其4000万美元B轮融资、8000万美元C轮融资以及3.5亿美元D轮融资。

此外,加密货币交易所Coinbase、基于StarkEx的订单簿模型去中心化衍生品交易平台dYdX、NFT第一大交易平台OpenSea、火遍全网络的无聊猿所属公司Yuga Labs、Web3基础设施提供商Alchemy等公司,以及Solana、Uniswap、MakerDAO等明星项目,a16z都有携重金入局或多次参投。

星探:找到潜力股,造颗星

a16z或许是投资机构中,媒体属性和布道技能输出最稳定的一个。

86个加密投资项目中,Coinbase是a16z投资较早、参与次数最多的案例。据了解,Coinbase成立于2012年,是排名前三的加密货币交易所。早在2013年12月,成立4年的a16z领投了成立刚1年多的Coinbase 2500万美元的B轮融资。彼时,Coinbase股价为1美元,估值约为1.43亿美元。

此后在2013年到2020年8年间,a16z家族基金对Coinbase先后进行了8次投资。比如,SEC的备案监管文件显示,2019年10月,a16z以每股23美元的价格从Union Square Ventures手里购买了价值5710万美元的股票;2020年,a16z又以每股28.83美元的价格从Union Square Ventures处购买了价值3000万美元的Coinbase股份。

2021年4月,Coinbase在纳斯达克上市,尽管上市首日收盘价较每股381美元的开盘价跌了近14%,但其当日总市值依旧达到858亿美元。而a16z彼时持有25%的A类股,14.8%的B类股,据报道,投资回报超过70亿美元。

在Coinbase布局早、投入大、周期长的打法,复制到了其加密领域项目上,正在逐步成为a16z鲜明的投资风格。

例如出手阔绰、敢下重注。除了上文提到的投资范围广到涵盖了Web3大部分赛道外,在种子轮、A轮就早期进入,以及以领投的身份进入——这意味着不仅需要投入更多资金,还要有善于发现的眼光,以及能打造明星项目的能力。

马克·安德森曾对外表示,支持新兴市场的初创公司“极具吸引力”。一名谷歌高管则曾这样形容:“他们像疯子一样,在每一笔交易中都插上一脚。”

此外,和大部分的投资机构一样,都自诩为长线投资者。a16z官网上写着:我们是长期、有耐心的投资者,我们对加密资产的投资已超过5年,但从未出售/套现过此类投资,近期也不打算出售,我们组建a16z加密基金,是希望能够进行持有10年以上的投资。

体系化投后管理,则是a16z另一特点。

在传统的VC中,负责项目投资的合伙人,也会对项目进行一些简单的投后辅导。但a16z则被认为是运用好莱坞明星经纪公司的打法,基于CEO运营网络来帮助投资的项目。a16z加密基金的掌门人Chris Dixon认为,投资只是风投工作中很小一部分,风投的主职应该是服务,设法帮助那些他们所投资的创业者。

据报道,在a16z公司300多人的团队中,有超过70%的人从事投后管理和赋能,也就是咨询、招聘、商务扩展之类的附加值服务,而真正从事投资的人员只有22.7%。

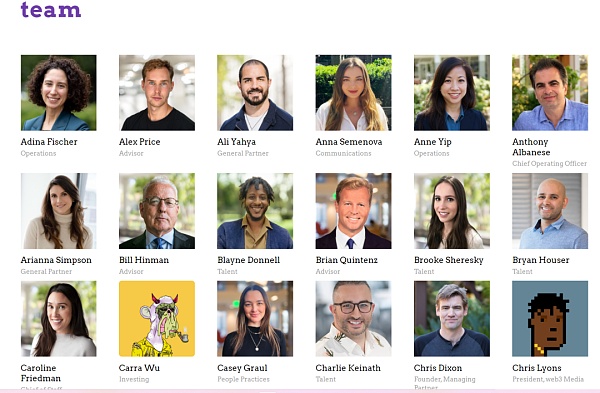

如今其官网上,很大的版面用于展示其团队规模,包括投资团队、市场拓展、人才建设等,单加密领域人才就有超过90人。

来源:官网截图

不过,资本在Web3领域的过多介入,就像一把双刃剑,如何避免被其割伤,是项目方需要衡量和平衡的。

比如,在去年12月,硅谷大佬们就开启了一场有关Web3的“口水战”。

“你并不拥有Web3.0,风投们和他们的有限合伙人才是拥有者。Web3.0不会脱离他们设定的激励机制。最终,Web3.0将是一个带有不同标签的中心化实体。你要知道你在做什么……”彼时,Twitter创始人Jack Dorsey在Twitter上发文。暗指尽管风投们宣扬Web3为用户所有,但实际上是前者从概念中获利。

虽然没有点名,但明显意有所指,a16z的合伙人Chris Dixon则迅速发了一段甘地的名言回击,“最开始他们忽视你,然后他们取笑你,紧接着他们打击你(我们在这阶段),接下来你就胜利了。”

马斯克也加入了这场口水战,晚些时候,马斯克发文问道:“你们有人看到Web3了吗?我咋找不到呢。”Jack Dorsey则在下边回复,“可能在A和Z之间的什么地方吧。”

更早之前,马斯克曾公开表示Web3现在更多的是营销流行语而不是现实。

“Web3时代是可读+可写+可拥有,是基于区块链技术的价值互联网,倡导数据不是由平台占有而是还权与广大网民。境外a16z这类投资机构全面进入Web3赛道,常常会让人觉得没有给予Web3正确的引导,反而是资本在后面操作获利。不过我认为,资本是一个双刃剑,一方面没有资本的推动,这个新鲜的行业难以推进和落地。但同时,任何新生事物都会经历一个概念试错期,必然会有泡沫。在这个时期,资本一定会通过爆炒从中获取高溢价收益。Web3的大众拥有数据而共同富裕的理念,技术逻辑说得通,DID+区块链+智能合约;商业逻辑十分复杂,恐怕需要充分的市场竞争才能实现。一般资本只会借助这个概念,只有具有大智慧的资本才会主动作为。我认为,境外目前只是十分不成熟的Web2.5阶段。但无论如何,我们需要紧跟境外Web3的真正发展动向,让子弹在境外再飞一会儿,好饭不怕晚。”中国通信工业协会区块链专委会轮值主席朱幼平对《中国企业家》指出。

不会布道的Web3投资人,不是好创业者

a16z对掌握舆论技能的熟悉程度,或许只有马斯克能一较高下了。

《如何识别、评估和避免DAO治理攻击》《Web3去中心化的框架、原则和模式》《a16z对话以太坊基金会Danny Ryan:合并后以太坊路在何方》《a16z合伙人回顾Web2萌芽时代:玩具、秘密和周期》《元宇宙带来的游戏变革会是怎样的?》……

《中国企业家》搜索a16z相关的新闻资讯时,就能看到这些布道Web3、元宇宙等加密领域的内容。a16z不仅是加密项目星探或者孵化器,它还是普及者、布道者以及风向标。据《中国企业家》了解,不少刚进入Web3领域的人员,了解a16z的投资动态以及两位创始人对Web3的看法和观点,是“必修课”之一。

《a16z:一场“好莱坞”式的胜利》一文中曾总结了a16z的套路:营销团队(帮助引流)+人才团队(帮助招聘)+市场开发团队(帮助获客)+一个研究团队(帮助解决问题)=所投公司的成功。

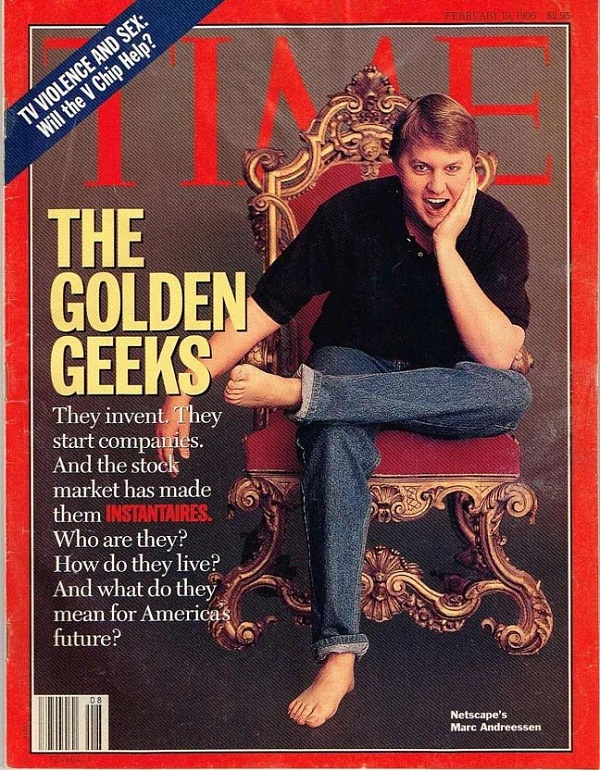

a16z的两位创始人都曾是硅谷大名鼎鼎的创业者。马克·安德森被誉为硅谷神童,9岁接触计算机并在乡镇图书馆自学了Bacic语言,大学未毕业就开始开发浏览器软件。之后开发出第一个被广泛运用的浏览器Mosaic。

来源:视频截图

马克·安德森后来联合了吉姆·克拉克将网景(Netscape)公司带上市,并创造IPO史上最成功纪录之一。1995年8月9日,他们让成立仅16个月的网景在纳斯达克IPO,当天股价从28美元涨到了58.25美元,公司市值达到了21亿美元,网景的早期员工身价也达到数百万美元。

对比之下,从成立到上市,微软花了11年。《华尔街日报》曾感慨:“通用电气公司花了43年的时间才成为一家市值27亿美元的公司,网景只花了大约一分钟。”这让24岁的马克·安德森,身着T恤、光着脚登上了《时代》杂志的封面。

同样是技术出身的本·霍洛维茨,则是一名卓越的管理大师,也是创业类畅销书《创业维艰》的作者,曾供职于网景公司。他在《创业维艰》一书中写到了网景公司被微软击垮、最终不得不卖身的故事,也讲述了之后一段与马克·安德森长达8年的创业历程。

a16z采用的全员合伙人制,这些人需有创办公司经历或有出任CEO的经历,在某个领域中是专家,也需要成为一个网红、一个KOL。除了两位创始人,团队其他合伙人身上,也具备这种特质。

1999年,马克·安德森和本·霍洛维茨共同创立了LoudCloud。

这是被认为第一个做数据中心自动化的云计算公司,在如今看来,这无疑是一个风口,但在2000年左右,互联网泡沫浪潮席卷,LoudCloud数次濒临破产。为了自救,LoudCloud流血上市,随后,将公司拆分,一部分卖给EDS,另一部分变成只做软件的Opsware。数次起伏,2007年,Opsware最终成功以16.5亿美元的高价卖给惠普,也算给二人的首次联合创业画上了句号。

创业期间,从2005年开始,马克·安德森和本·霍洛维茨化身天使投资人,分别和共同投资400万美元、支持45个新创公司,包括Twitter和Qik等。2009年7月6日,两人正式宣布了成立硅谷风险投资公司a16z。

2009年9月1日,包括a16z在内的投资集团,斥资27.5亿美元收购了Skype的多数股权。这在当时被认为是有风险的,但到了2011年5月,Skype以85亿美元的价格被微软收购,成为当时微软历史上并购金额最高的一笔。这也使刚成立两年的a16z声名大噪。

借此机遇,马克·安德森也在《华尔街日报》发表了著名的《为什么软件正在吞噬世界》(why software was eating the world)。他写道:“我们正处于一场戏剧性的、广泛的技术和经济变革之中。新的软件理念将带来新的硅谷式初创企业的崛起,这些企业将肆无忌惮地入侵现有行业。”这一名言,极大提高了马克·安德森的意见领袖地位。

之后,a16z的投资路径也有了战略性的指导。作为“软件捕手”,其投资也几乎都是围绕软件展开,尤其是踩准了移动网络的风口,捕获了Facebook、Twitter、Airbnb等明星企业。

来源:视频截图

2013年,Chris Dixon的加入,则让a16z从“软件捕手”转变为了“加密捕手”。

Chris Dixon曾是两家初创公司SiteAdvisor和Hunch的联合创始人。前者被McAfee收购,后者被eBay收购。加入a16z后,Coinbase便是由Chris Dixon主导。

之后,a16z为了处理好监管问题,还曾拉入了多位资本市场高管与政府高官加入。比如前联邦检察官Katie Haun,纽约证券交易所前首席监管官Anthony Albanese等。

官网上,a16z强调,当前我们正在开始互联网的三个时代:

现代互联网的第一个时代(大约1990~2005年)是关于分散和社区治理的开放协议。大部分价值都体现在网络的边缘:用户和建设者。

互联网的第二个时代(大约2005~2020年)倾向于孤立的集中式服务。大部分价值都归于少数大型科技公司。

我们现在开始互联网的第三个时代,许多人称之为Web3——它将第一个时代的分散,社区管理的精神与第二个时代的先进、现代功能相结合。这将开启新一轮的创造力和创业精神。

a16z正高举Web3大旗,寻找新的“吞噬”机会。

参考资料:

-

《以后要怎么听a16z说话啊?》,品玩

-

《超6000倍收益,Coinbase上市都有哪些投资机构赚翻了?》,PAnews

-

《创业维艰》,中信出版社,本·霍洛维茨

-

《a16z传奇:不想当经纪人的媒体不是好风投,一览a16z的新创扶植之道》