撰文:Ashwath Balakrishnan 与 Liam Kelly

翻译:卢江飞

dHedge 预计将在今年 9 月推出,为普通投资者提供一个「让自己成为加密对冲基金经理」的机会。

内容概述:

- dHedge 让你不再需要付费给中心化基金管理人员获取投资顾问服务,也不用每笔交易都被机器人投资顾问抽成,其去中心化特性去除了资产管理中的「中间人」;

- 该平台已启动交易竞赛,因此吸引了加密社区更多关注;

- dHedge 由多家知名 DeFi 投资基金支持,旗下领导团队在传统金融以及区块链开发方面具有丰富的行业背景。

dHedge 正着手将去中心化和免许可理念融入到传统资产管理服务中,通过利用机器人顾问的想法,并加入社区支持,让每个人都可以扮演「投资顾问机器人」的角色,而且投资者和交易者永远不用为获得相关顾问服务而付费。

dHedge 初衷与 DeFi 行业的发展理念几乎完美结合:把中间人「挤出」,让所有人「参与」。该项目背后的团队似乎非常看好 Synthetix,整个协议都建立在这个「DeFi 宠儿」上,这意味着 dHedge 可以充分利用 Synthetix 这个当前加密行业最活跃的社区及其利润丰厚的加密代币。

自 2018 年 3 月以来的 SNX 代币价格走势,资料来源:CoinGecko

自 2018 年 3 月以来的 SNX 代币价格走势,资料来源:CoinGecko

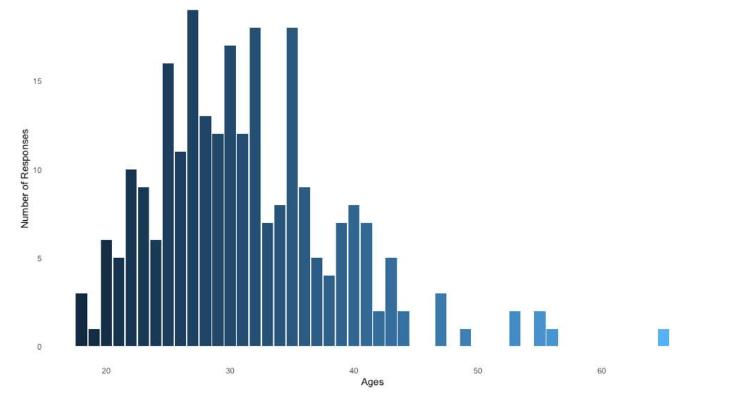

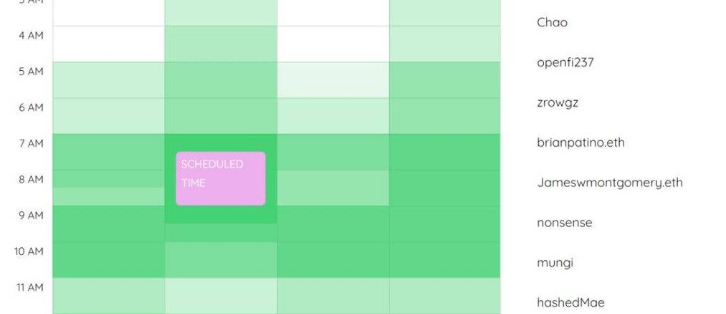

最近,dHedge 在测试网启动了交易竞赛,大幅提升了社区活跃度。目前该项目第二次交易竞赛已经在以太坊 Ropsten 测试网进行,dHedge 投入了 12.5 万原生代币 DHT 和 6,600 SNX。目前已有 450 多人参加竞赛,预计将持续到 9 月初结束,本次竞赛前 20 名可以获得代币奖励,而 dHedge 主网预计将在本次交易竞赛结束后不久启动。

在了解到这些背景之后,下面就来深入研究一下本周聚焦的 DeFi 项目:dHedge。

什么是 dHedge?它的运作方式是什么?

dHedge 是一个建立在 Synthetix 之上的资产管理协议,允许任何人在以太坊区块链上建立自己的投资基金,或者以完全非托管的方式投资于他人管理的基金。Synthetix 是一个合成资产发行协议,为许多资产提供支持,其产品套件中不仅有比特币(BTC)和以太坊(ETH)这些加密资产,还有黄金和白银等商品,甚至还包含股票指数。

dHedge 投资池可以利用整个 Synthetix 产品堆栈,而且还将支持 Synthetix 于今年底计划推出的期货和限价订单业务。目前 dHedge 上的投资池类型分为两种:

- 公有池:允许所有人按照该流动性池策略进行投资;

- 私有池:只有一定数量的白名单地址才被允许在流动性池中添加资金。

对于公有池,基金经理只能部署和管理池内资金,他们不能撤出别人的资本。资金可以由活跃的基金经理负责管理,这些基金经理自己也可以部署资金,或者通过算法在投资预定策略之上构建投资。基金经理制定投资策略的「要素」很多,比如市场基本面、技术、算法等,因此不同基金经理的投资策略会有很多细微差别。

dHedge 治理代币:DHT

dHedge 生态系统由去中心化自治组织(DAO)及其原生代币 DHT 提供支持。

去中心化自治组织负责 dHedge 项目发展并确保治理工作顺利进行,而且该项目从启动之初就选择了去中心化,不过现阶段只有部分 dHedge 治理参与者可以对某些问题进行投票,其他人则会根据链下共识被「强制执行」投票结果。当然,这种情况在不少新生 DeFi 协议中很常见,毕竟 dHedge 还没有正式主网上线。

dHedge 代币供应量是固定的,总计 1 亿枚,代币将通过流动性挖矿策略分配给协议活跃用户,以鼓励推动协议采用。但是,dHedge 代币供应量同样需要获得社区共识,这意味着治理参与者可以通过投票引入更多代币,但这种情况短时间内不太可能发生。

竞争对手和产品对比

目前市场上的确有一些 dHedge 的竞争对手,比如 Set Protocol、yEarn Finance、以及 Melon Protocol。

Set Protocol 是一个众所周知的资产管理协议,在 2020 年的确受到了一定的关注,而 yEarn Finance 只在自动化策略方面与 dHedge 存在竞争关系。因此,现阶段能够与 dHedge 形成最直接竞争关系的可能就属 Melon Protocol 了。

与 dHedge 一样,Melon Protocol 也允许基金经理创建公共基金或私人基金,前者同样对所有人开放,但 Melon 资金池可以授权多个交易所部署资金,同时还几乎投资了几乎所有 ERC-20 代币。相比之下,由于 dHedge 是基于 Synthetix 之上构建的,因此可交易的资产类型也取决于 Synthetix 上的可用资产,因此在这方面可能会略逊 Melon Protocol 一筹。

不仅如此,Synthetix 创建的是合成资产(或合成代币),该平台上的代币都是通过 Chainlink 预言机喂价,这意味着只要是 Chainlink 或 Synthetix 上不支持的代币,那么 dHedge 也无法对该代币提供支持。

好消息是,Synthetix 的迭代速度很快,后续也会添加、支持更多代币,因此上述问题应该不太可能成为制约 dHedge 长期发展的障碍。

以太坊测试网上 dHedge 竞赛支持的代币资产,资料来源:dHedge

以太坊测试网上 dHedge 竞赛支持的代币资产,资料来源:dHedge

需要说明的是,现阶段很难将 dHedge 用户体验与其他竞争对手进行比较,因为该产品尚未官方发布,而且测试网上部署的是协议简化版,因此能够体验的功能也相对较少。可即便如此,我们也能从当前 dHedge 提供的部分功能中看出一丝端倪:

第一,当前 DeFi 最主要的两个用例是:去中心化交易所(DEX)和货币市场,资产管理仍然是一个渗透不是很深的垂直领域,刚刚开始引起建设者们的关注。如果我们看看 yEarn 所能提供的服务范围,就知道 DeFi 资产管理这一细分市场仍然缺少突破性产品,而 dHedge 可能会带来不少惊喜。

第二,与 Set Protocol 不同,dHedge 是完全免许可的,它允许任何一位交易者建立自己的基金。同时,dHedge 与 Melon Protocol 之间最大不同就是其业务支持范围不局限于代币,他们已经计划启动期货、二元期权、以及其他由 Synthetix 创建的金融工具。

第三,dHedge 还计划与借贷产品整合在一起,以便用户将闲置资金投入到生产性使用以获取额外收益。举个例子,假如 dHedge 上的「A 基金」拥有 1 万美元年资产管理额,但同时仍有价值 500 美元的 sUSD 闲置资金,此时 dHedge 可以将其投入到 Aave 上并获得 4.36% 的收益率,继而增加了该基金的回报。Synth 合成资产都是根据 Chainlink 预言机定价,因此在 Synthetix 上进行交易时不会出现滑点问题——对于规模较大的基金而言,dHedge 与借贷产品整合的功能也许会改变游戏规则,因为这些基金经常会因为加密货币市场缺乏流动性而产生滑点导致损失少量财富。

dHedge 如何融入 DeFi 愿景?

DeFi 的核心价值主张是提供免许可的非托管金融服务,dHedge 正在构建基础架构,以使资产管理变得更加开放和安全:

dHedge 公共池相当于传统金融领域里的共同基金和交易所交易基金(ETF),但 dHedge 的特点在于允许任何人可以在任何给定时间内投资或赎回自己的资金,消除了传统金融领域官僚程序所带来的各种「不爽」。不仅如此,除了由公司亲自挑选人员来管理基金之外,任何人也都可以建立属于自己的开源共同基金,毕竟那些真正的交易者比某些「砖家」更擅长分配资本,也能更好地管理风险——本质上,dHedge 为这些人提供了一个展示自身才华的平台。

dHedge 私有池就像对冲基金一样,只允许白名单中的地址投资于私有资金池,这将使对冲基金实现封闭源结构。在完成尽职调查后,投资者地址会被列入白名单,并且条款都是在链下完成商定。如果你对「去中心化」的需求不是那么强烈,完全可以使用私有池来选择不同的投资策略,基金经理无需从 DeFi 上的不同 ETH 地址执行此操作,而是可以从一个地址设置多个池,这样就可以获得统一访问权限了。

如果再加上零滑点交易和期货等工具,dHedge 有可能成为共同基金、对冲基金和资深散户交易者的「一站式服务提供商」。倘若未来 DeFi 市场自动化投资策略需求上涨,那么 dHedge 还会吸引更多中小型投资者的关注,就像 yEarn Finance 那样,利用收益汇总和收益耕作策略,其总锁仓量迅速飙升到 8 亿美元——而自动化投资可能只是 dHedge 未来产品系列中的一个方面。

风险与威胁

必须承认,DeFi 仍然是一个较新的概念,短期内市场波动性也很大,与任何新生协议一样,dHedge 可能无法在这种环境下快速建立适合市场的产品。另一方面,产品 / 市场契合度还是需要从市场对资产管理工具的需求入手,以基于 Set Protocol 的 Token Sets 为例,部分代币之所以能够跑赢市场是因为那里有优秀的交易者,而且存在健康的需求。

但是找到产品 / 市场契合度并不是终点,dHedge 尚未主网上线,开发 DeFi 产品本身就不是件容易的事情,更何况智能合约也有可能出错。最后,由于 dHedge 对 Synthetix 有所依赖,这也在一定程度上产生了外部风险,更何况 Synthetix 的流动性也会限制 dHedge 的需求和使用量。

Synthetix 可能不会出现滑点问题,但是流动性却成为了 SNX 价格上涨和抵押率的副产品。本文撰写时,Synthetix 总锁仓量为 9.82 亿美元,Synthetix 上也发行了许多合成资产,如果按照最低 700% 抵押率计算,意味着总共可以有价值 1.4 亿美元的合成资产存在,为了提高合成资产的整体市值,要么投放更多 SNX 代币,要么提高 SNX 代币价格。

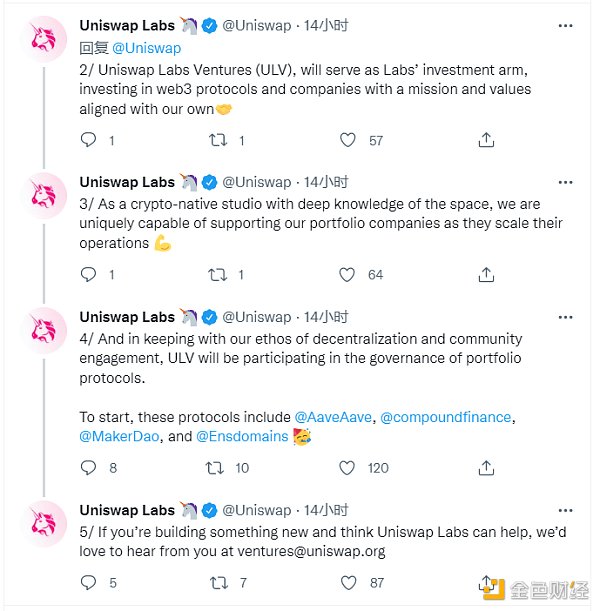

投资者、社区和用户

一些增长最快的加密基金正在支持 dHedge 项目。

对 dHedge 的押注其实意味着投资方「押注」了 Synthetix 背后的团队和 SNX 代币。比如除了创始团队和交易所之外,dHedge 的投资方 Framework Vetnures 也是 Chainlink 原生代币 LINK 和 SNX 代币的最大持有人。

还有一些投资方在更广泛的 DeFi 领域里也非常活跃,参与了许多项目的收益耕作和治理提案,鉴于这些丰富的经验,支持 dHedge 这样一个去中心化和免许可资产管理协议还是很「划算」的,下图是 dHedge 的投资方名单:

dHedge 背后的开发团队有两个核心成员:Henrik Andersson 和 Radek Ostrowski。

Henrik Andersson 负责领导团队,他在传统金融行业拥有丰富的资产管理经验,曾担任过 Apollo Capital 的首席信息官,并在 2019 年赢得 Crypto Fund Research 的「最佳多策略加密基金」;Radek Ostrowski 主要负责 dHedge 团队的技术工作,他拥有丰富的数据工程和区块链开发经验,还创立过 Startonchain.com 和 RelayPay 等几家加密相关的公司。

关乎 dHedge 的最后说明

尽管 dHedge 尚未启动主网,但其独特的产品、强大的团队、活跃的社区都吸引着越来越多人关注该项目。虽然 dHedge 在很多方面都表现不错,但投资者必须意识到当前的行业竞争和加密货币环境。

现阶段,我们已经看到越来越多看涨信号,而 DeFi 似乎正是当前这种市场情绪的核心。但另一方面,这也意味着最近这段时间里启动的许多 DeFi 项目估值可能会高于平均水平。所以,在此期间我们更需要专注于尽职调查、协议本身、以及基本面等行业最重要的组成部分。

来源链接:cryptobriefing.com