原文标题:《我们研究了所有成功的衍生品交易所,发现了这样的共同点》

撰文:IOSG Ventures

在传统金融世界,衍生品的交易量均比现货市场的交易量要高。以外汇市场为例,衍生品成交额为现货的 3 倍。我们注意到 2019 年加密货币的全年现货交易量达到 13.8 万亿美元,而全年的衍生品交易量只有 3 万亿美元,加密货币衍生品交易量仍不足现货市场的 25%。因此我们认为加密货币衍生品方向是一个十分有潜力的发展方向。我们看到成功的衍生品交易所有以下特性:

- 坚实的技术基础:技术的基础体现在交易引擎的性能上。

- 创新的产品策略:我们认为产品的多元化能为交易所带来不少的流量,比如 FTX,从平台上线到今年七月,交易量增长了 40 倍左右。

- 明确的用户定位:明确的用户定位。专注期权的 Deribit 明确将自己的用户定位设置为机构用户并在去年已实现 4 千 3 百万美金净利润。

- 优秀的团队 : 我们看到成功的交易所团队大多拥有搭建交易系统的能力和渊博的金融衍生产品知识。

目前用户如果需要进行加密货币的衍生品交易可以选择:

- 目前头部的现货交易所大多提供衍生品交易所的交易模块,因此用户可以直接在中心化的现货交易所进行衍生品的交易;

- 选择专注于衍生品交易的中心化衍生品交易所(例如 BitMEX) 。

对比传统金融市场,加密货币的衍生品交易市场表现如何?未来的发展趋势在哪?

在传统金融世界,衍生品的交易量均比现货市场的交易量要高。以外汇市场为例,衍生品成交额为现货的 3 倍。

图:外汇市场衍生品和现货日平均交易量对比 (BIS)

图:外汇市场衍生品和现货日平均交易量对比 (BIS)

我们注意到 2019 年加密货币的全年现货交易量达到 13.8 万亿美元,而全年的衍生品交易量只有 3 万亿美元,加密货币衍生品交易量仍不足现货市场的 25%。

图:加密市场衍生品和现货日平均交易量对比 (Crypto Compare)

图:加密市场衍生品和现货日平均交易量对比 (Crypto Compare)

根据 CryptoCompare 的数据显示,在 2020 年 5 月份,所有交易平台的衍生品交易量都出现大幅上涨,总成交量创历史新高达到 6020 亿美元(增幅 32%)。2020 年 6 月份,相较于 5 月份,所有平台的衍生品交易量均有下降,全月衍生品交易量为 3930 亿美元(下降了 35.7%)。尽管交易量下降了,但衍生品交易占所有交易的份额却达到了历史新高(37%)。后期,整个衍生品行业的交易量还有很大的发展空间,Tokeninsight 预计 2020 年的加密货币衍生品交易量将达到现货成交量的 2 倍以上。

在不同的衍生品种类中我们认为期权目前是很有发展空间的一个品种。传统市场期货交易量和期权交易量差距不大。而目前数字货币期货前三交易所( Huobi 、 OKEx 、 Binance )期货 6 月份平均每日交易量之和为 105 亿美元,而 Deribit 期权为 8.3 亿美金(根据 CryptoCompare, 占总期权交易约 90% ),因此我们保守预计期权会有近 10 倍的增长空间。

除了期权以外,场外交易的衍生品则是另外一个发展机会。2017 年年底,全球场外衍生品市场名义本金为 532 万亿美元,而同期的场内衍生品市场持仓额为 81 万亿美元,比值约为 7:1,我们透过数据可以很明显的看到场外衍生品交易额远大于场内衍生品交易额。

目前加密货币场外交易占加密市场活动的 60%至 65%左右。一些场外交易柜台为有大额交易需求的客户提供了许多定制的衍生产品,可能包括期权,掉期,远期以及差价合约。与传统金融市场的数据来看,我们认为加密货币的场外交易未来还有较大增长空间。

加密货币衍生品的自身发展

从衍生品市场发展来看,2018 年是衍生品开始起飞的一年,BitMEX 的 BTC 永续合约日平均交易量比上一年增长近 10 倍,达到 2 亿美金级别。原因是 2018 年市场萎靡,参与者急需一种金融工具来进行对冲或投机做空,因此我们认为 2018 年的加密货币衍生品的腾飞主要来自做空需要。

图: BitMEX XBTUSD 永续合约日平均交易量对比 (Skew)

图: BitMEX XBTUSD 永续合约日平均交易量对比 (Skew)

2019 年,期货交易实现从月交易量数十亿到数百亿美元的规模跨越。全年衍生品交易量超过 3 万亿美元,日均 85 亿美元。2020 年 1 月份的数据显示,月总交易量最大的产品是 BitMEX 的 BTC 永续合约(825.3 亿美元)和 Huobi 的 BTC 季度合约 603.7 亿美元),其次是 Binance 的 BTC 永续合约 (433.6 亿美元)。

而到了 2020 年一季度整个衍生品市场成交量更是突破了 2 万亿美元的大关,较去年四个季度平均值上涨了 314%。通过观察 2020 年 6 月的数据我们发现:

- 前三交易所(Huobi、OKEx、Binance)每日衍生品平均交易量分别为 40.8、35.6 和 28.6 亿美元。

- 面向机构的合规类衍生品交易所,交易量仍由 CME 主导。CME 的比特币期货交易量从 5 月份的 72 亿美元下降到 6 月份的 67 亿美元,交易量下降了 16.6%。

- 期权交易:六月份最大的期权交易所 Deribit 交易量为 250 亿美元左右,日均交易量为 8.3 亿美元。Deribit 目前占期权市场整体份额 90% 左右。

对于最主流的加密货币 BTC 和 ETH 来说:

- BTC 期货:Huobi,OKEx 和 Binance 代表了 BTC 期货市场的大部分,2020 年 7 月 21 日的日交易量分别为 9.62 亿(23.22%),8.94 亿(21.5%)和 6.96 亿(16.8%)。

- ETH 期货:Huobi 和 OKEx 代表了 ETH 永续期货市场的大部分, 2020 年 7 月 21 日的日交易量分别为 5.56 亿(42.8%)和 3.16 亿(24.35%)。

图:近三个月合规类衍生品交易所交易量 (CryptoCompare)

图:近三个月合规类衍生品交易所交易量 (CryptoCompare)

图:近三个月加密货币衍生品交易所交易量 (CryptoCompare)

图:近三个月加密货币衍生品交易所交易量 (CryptoCompare)

中心化衍生品交易所概览

图:衍生品交易所交易量一览( Coingecko, 2020/07/20)

图:衍生品交易所交易量一览( Coingecko, 2020/07/20)

通过对比我们发现:

- BitMEX 捕获到了最多的交易量,其日交易量约是 FTX 的 3 倍,是 Bybit 的 1.36 倍,是 Deribit 的 6 倍,是 BTSE 的 10 倍。通过使用年化交易量和手续费进行估算,我们可以大致知道其年收入在 6 亿美金以上。

- 值得注意的是 Bybit 交易量上涨迅猛,该项目在 3 月份跟 FTX 的交易量不相上下,但到 7 月份已经是 FTX 的 2.5 倍。FTX 日总交易量在 10 亿美金左右,而 Bybit 已经上升到了 25 亿美金。Bybit 交易量主要由 BTC 的永续合约提供,占比达到 82.3%。FTX 的交易量则由多种产品贡献而来。FTX 的亮点在于产品多样并且提供结构化产品。

- 系统稳定性上来说,BitMEX、Bybit 和 FTX 因为交易量较高,可视为验证过的系统。而 BTSE 由于目前交易量较小,暂时无法评估。从团队水平来看,BitMEX、FTX 团队履历背景比较好,有搭建过交易系统的经验。Bybit 和 BitMEX 的团队人数高于其他项目,Deribit 则做到了期权行业的龙头且有大量机构用户,团队实力也被业内认可,BTSE 团队方面透明度较低因此无法客观评估。

- 我们认为有现货流量基础的交易所在衍生品交易方面有着巨大的发展优势,以 Binance 为例,得益于其大量的现货用户,Binance 在 2019 年 9 月刚一推出期货产品时日交易量便达到了 1 亿美金。目前该交易所衍生品日交易量最高能达到 50 亿美金,半年增到 50 倍,跻身头部行列。目前三家传统现货交易所( Huobi, Binance, OKEx) 的衍生品交易量都超过了只专注于衍生品交易的 BitMEX。

- 用户定位对衍生品交易所的表现也有着较大的影响,我们发现专注机构的交易所 Deribit 虽然在用户增长率上较专注于散户的交易所 FTX 低,但是 Deribit 去年已实现 4 千 3 百万美金净利润,而 FTX 净利润为 5 百万美金左右,因此我们看到笼络散户带来的流量显然会花费更多成本。

- 目前来看,我们认为平台是否发币对交易所表现影响不大,因为有上述其他影响因子,很难判断平台币的影响力度。

不同衍生品类别交易量比较

目前加密货币市场上常见的衍生品有永续合约、交割合约、以及期权。整体上看,永续合约交易量已经超过季度交割合约。而期权还有较大上涨空间。

图:衍生品交易量对比

图:衍生品交易量对比

估算方法是:各个平台 7 月成交额乘以截稿日当天该类型衍生品占总体交易量百分比。

什么因素决定了中心化衍生品交易所的发展?

01. 现货交易所用户对其衍生品交易发展影响

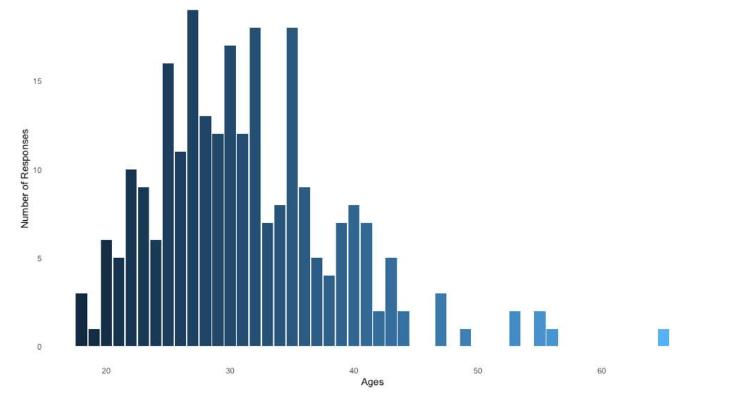

我们对比 Binance (目前有一千五百万用户,2019 年 9 月 13 日推出期货交易),FTX (一个新兴交易所,背靠 Alameda Research,2019 年 4 月推出)和 Bybit (2018 年 12 月推出)可以清晰的看出有现货流量基础的交易所在衍生品交易方面有着巨大的发展优势。

2019 年 9 月 13 日 Binance 刚推出期货交易,交易量就已经超过 FTX (US$74m),达到 US$157m。

截止 2020 年 7 月 21 日,Binance 日交易量数据为 US$696M, Bybit 为 US$284M, FTX 为 US$63M。

由于 Binance 拥有大量现货用户,该交易所在推出期货产品当天的日交易量便达到 1 亿美金,最高日交易量已达 84 亿美金, 9 个月增到 80 倍,跻身头部行列。可见基础用户对平台发展的影响。目前现货交易所 Huobi 和 Binance 交易量均靠前,各自交易量及推出期货交易时间如下表。

来源: Coingecko

来源: Coingecko

图: BTC 期货日交易量对比 (Skew)

图: BTC 期货日交易量对比 (Skew)

02. 用户策略对中心化衍生品交易所的影响:机构用户还是散户

我们对比 FTX (专注散户)和 Deribit (专注机构),来判断用户策略对交易所交易量的影响。

从 FTX 推出时开始对比两者月交易量,发现 FTX 增长比较快。这主要因为 FTX 有多种产品来吸引散户,同期客户数也得到快速增长。 目前 FTX 交易量稍高于 Deribit,但在盈利能力方面,Deribit 去年已实现 4 千 3 百万美金净利润,而 FTX 净利润为 5 百万美金左右,因此我们看到笼络散户带来的流量显然会花费更多成本。

图: 2019 年 5 月到 2020 年 6 月月交易量对比(数据来自 FTX data room 和 Deribit 月报)

图: 2019 年 5 月到 2020 年 6 月月交易量对比(数据来自 FTX data room 和 Deribit 月报)

03. 平台是否发币对衍生品交易所影响

我们对比有平台币的衍生品交易所(FTX, Huobi, Binance)和无平台币交易所(Deribit,Bybit 和 BitMEX)。

从交易量数据,用户数据和盈利数据来看,有平台币的交易所表现略好。

- Huobi,Binance 和 Bitmex 是 2018 年的 净利润数据

- Coingecko

- Huobi 和 Binance 用户数据包括现货交易所。

目前来看,我们认为平台是否发币对交易所表现影响不大,因为有上述其他影响因子,很难判断平台币的影响力度。

04. 极端行情下各衍生品交易所基础设施及风控对比

3 月 12 日至 13 日,加密市场所有交易所和交易资产均经历了近乎前所未有的市场抛售。48 小时内,比特币从 8000 美元降到 3800 美元,跌幅超过 50%,多头爆仓数百亿。据路透社的报道和 CryptoCompare 的数据显示,3 月 12 日至 13 日,主流加密货币交易所的交易量飙升至 308 亿美元,创下 7 年来的最高水平。交易所 Gemini 表示,该公司经历了不到 90 分钟的服务中断。总部位于塞舌尔的 BitMEX 也经历了两次宕机,总共 45 分钟。而包括火币、OKEx、币安在内的多个交易 App 均出现卡顿状况,用户刷新后页面显示无网络连接。大跌恐慌让散户开始担忧自己的数字资产不能足额偿付,纷纷提币到钱包。

根据北京链安 Chainsmap 监测数据显示,3 月 12 日,币安全天流入 13549.53 BTC,流出 21482.54 BTC,币安的热钱包一度由于阶段性用户大量提币出现仅剩 22 枚比特币的尴尬场面。

从基础设施的角度,大幅增加的交易量会导致网络拥堵,处理速度变慢从而阻碍各项服务的正常运行。交易所每秒只能处理一定数量的交易,当该数量达到阈值时,那么一系列问题就会出现(交易所根据其基础结构的稳健性而具有不同的阈值)。火币、BitMEX、Binance、OKEx 和 FTX 等均出现了维护或延迟。Deribit 没有宕机,但他们实施了传统交易所使用的熔断机制(breaker),在价格急剧下跌后暂时停止了交易,熔断在 3 月 13 日晚上触发了几次,并在当天事件过后对各方面的彻底检查中得到了解决。3 月 12 日至 13 日的价格崩盘证明了交易所的基础设施至关重要。当界面延迟,订单未被处理且 API 处理速度下降时,交易者会错过关键的市场走势。我们注意到,许多交易所没有状态页面,这意味着许多交易者仅依靠交易所的 Twitter 帐户来接收有关停机时间的更新。

我们对 7 个现货交易所:Huobi,Binance,Coinbase,Kraken,Bitstamp,Gemini,Bithumb;和 6 个衍生品交易所:FTX,Deribit,OKEx,Binance Futures,Huobi DM,BitMEX 在 3 月 12 日 -13 日的交易笔数对比分析发现,与现货市场相比,衍生品市场平均每分钟的交易笔数更多。OKEx 在所有衍生品交易所中处于领先地位,在高峰期的 1 分钟内处理了 98,436 笔交易。Huobi DM 位居第二,在 1 分钟的间隔内处理了 58,711 笔交易,而 Binance 在一分钟内处理了最多的衍生品交易笔数,达到 57,361 笔交易。

图: 3 月 12 日至 13 日,7 个现货和 6 个衍生品交易所的分钟交易量(Kaiko.data)

图: 3 月 12 日至 13 日,7 个现货和 6 个衍生品交易所的分钟交易量(Kaiko.data)

从风控的角度,几家主流交易所的加密货币保险基金显示出了严重的压力迹象。Deribit 记录了市场剧烈波动下,比特币的保险基金余额出现了惊人的下滑,从 3 月 11 日的 391 BTC 降至了 13 日的 190BTC 左右。交易所表示由于标记价格限制欠佳导致保险基金减少。在保险基金余额发生下降之后,交易所又拿出 500 BTC 注入到保险基金。在 3 月 11 日至 12 日之间,BitMEX 的数据显示,其保险基金也损失了近 2,000BTC,从 35,508 BTC 降至 33,881 BTC。Binance 的保险基金余额也发生了下降,从 US$12.8m 降至 US$6.2m。火币的比特币保险基金的余额没有很大变化,反而在 3 月 12 日至 13 日之间从 1,121 BTC 增加到 1,327 BTC。OKEx 同样没有出现太大的穿仓损失,其保险基金月在 3 月 12 日至 13 日之间从 2,347 BTC 增加到 3,357 BTC。Bybit 的保险基金相对稳定,大跌前后只有 30 BTC 上下波动。

图: Deribit 保险基金余额

图: Deribit 保险基金余额

图: Binance BTC/USDT 合约保险基金余额

图: Binance BTC/USDT 合约保险基金余额

图: Huobi DM 保险基金余额

图: Huobi DM 保险基金余额

图: OKEx BTC 交割合约保险基金余额

图: OKEx BTC 交割合约保险基金余额

图:Bybit BTC 保险基金余额

图:Bybit BTC 保险基金余额

图:市场暴跌前后 BTC 期货的交易量和未平仓量对比 (Skew)

图:市场暴跌前后 BTC 期货的交易量和未平仓量对比 (Skew)

IOSG Ventures 对中心化衍生品交易所的总结

目前加密货币衍生品的交易量不足现货交易量的 37%,因此我们认为加密货币衍生品依然属于新生阶段,是一个非常有潜力的发展方向。

我们看到成功的交易所有这样的特性:

坚实的技术基础。技术的基础体现在交易引擎的性能上。比如 Deribit,由于其独有的期权撮合引擎技术,目前主导了期权市场。在传统市场里,深交所的撮合引擎的性能最好的,能每秒能够处理 25 万笔交易,这 25 万笔交易对应的是一亿个真实用户。而目前衍生品交易所大都不可能达到这个技术水准。Bybit 在此领域目前较为领先,自上线以来 Bybit 从来没有发生过任何的停机故障。在 312 事件中,许多交易所都出现卡顿,但 Bybit 却保持了交易的稳定和流畅。我们认为坚实的技术是 Bybit 仅依靠 5 个交易对便能跻身头部衍生品交易所的主要原因。

创新的产品策略。BitMEX 创造并专注于永续合约,Deribit 专注于期权,而 FTX 产品策略是提供广泛的衍生产品,包括杠杆代币等。我们认为产品的多元化能为交易所带来不少的流量,比如 FTX,从平台上线到今年七月,交易量增长了 40 倍左右。

明确的用户定位。专注期权的 Deribit 并没有只追求用户增长,而是明确将自己的用户定位设置为机构用户。因此 Deribit 虽然在用户增长率上相比推出多种产品的 FTX 低,但是 Deribit 去年已实现 4 千 3 百万美金净利润,这也印证了机构对加密货币衍生品交易行业的强大影响力。我们看到许多项目方也在努力完善基础交易工具从而吸引机构入场,比如被 Coinbase 收购的 Tagomi 和最近受到很多关注的 Floating Point Group。我们认为随着底层交易工具的完善,机构会更多的涉足加密货币,从而促生加密货币衍生品的发展。

优秀的团队。我们看到成功的交易所团队满足两种类型的经验:a)金融衍生产品的渊博知识;b)搭建交易系统的能力。BitMEX 的 Arthur 和 Samuel,FTX 的 Sam 和 Gary,以及 Bybit 的 Ben 和 Bonnie 都具备这样的特质。

我们认为目前的的衍生品交易所头部项目在以上这几点上做得相当好。同时我们也很欣喜的看到许多衍生品交易所在做更多元化的产品创新。例如 Binance 推出的期权产品,底层资产是比特币的期货,整个期权的设计是一个美式期权,到期时间最短能达到 10 分钟。

除了中心化的衍生品交易所,我们也看到了像 dYdX, Futureswap 这些去中心化衍生品交易所的出现在很短的时间捕获了很多市场关注度。请持续关注我们接下来的去中心化衍生品交易所研究报告。

参考文献:

Aite Group (21 May 2019). Institutional Crypto-Trading Platforms: Blockchain Meets Block Trade. Retrieved from

https://aitegroup.com/institutional-crypto-trading-platforms-blockchain-meets-block-trade

Binance (7 Aug 2020). Funding rate history. Retrieved from

https://www.binance.com/en/futures/funding-history/1

BIS (16 Sep 2019). Foreign exchange turnover in 2019. Retrieved from

https://www.bis.org/statistics/rpfx19_fx.htm

BitMEX Research (25 Feb 2020). January 2020 Report Into The Cryptocurrency Exchange Industry. Retrieved from

https://blog.bitmex.com/report-into-the-cryptocurrency-exchange-industry-from-cryptocompare/.

Coingecko (7 Aug 2020). Exchange trading volume. Retrieved from

https://www.coingecko.com/zh

Coinpaihang (2 Sep 2019). 2018 数字货币交易所营收排行榜 . Retrieved from

https://www.coinpaihang.com/exincome/

CoinVoice (4 Mar 2020). 衍生品大爆发 . Retrieved from

https://mp.weixin.qq.com/s/jNALyIoEsMf1Ggxgpr_vsQ

CryptoCompare (May 2020). Retrieved from

https://www.cryptocompare.com/media/37071964/cryptocompare_exchange_review_2020_05.pdf

Deribit (7 Aug 2020). BTC Insurance Balance. Retrieved from

https://www.deribit.com/main#/insurance

Gradwell, P (18 March 2020). WTF is Going On In The Bitcoin Market? Retrieved from

https://blog.chainalysis.com/reports/bitcoin-market-march-2020.

Goh, E (Nov 2019). Crypto Derivatives: A Corner of the Market or the Market Itself?. Retrieved from

https://www.coindesk.com/crypto-derivatives-a-corner-of-the-market-or-the-market-itself

Huillet, M (13 March 2020). Bitcoin Insurance Funds Take a Beating as Markets Rout. Retrieved from

https://cointelegraph.com/news/bitcoin-insurance-funds-take-a-beating-as-markets-rout

Huobi Futures (7 Aug 2020). BTC Insurance Balance. Retrieved from

https://www.hbdm.com/en-us/contract/info/fund/

Kaiko (7 Aug 2020). Historical cryptocurrency market data. Retrieved from

https://www.kaiko.com/pages/historical-data

Lu, YT (26 Aug 2019). 从衍生品市场品种结构,看期货行业发展 . Retrieved from

http://pdf.dfcfw.com/pdf/H3_AP201908261345087552_1.pdf

Medailie, C (18 March 2020). Why Cryptocurrency Exchange Infrastructure Matters. Retrieved from

https://blog.kaiko.com/why-cryptocurrency-exchange-infrastructure-matters-edb2ec524a0e

Moore Galen (Oct 2019). Crypto Derivative – What to expect in a fast-changing market. Retrieved from

https://downloads.coindesk.com/crypto-investing/crypto_derivatives.pdf.

OKEX (7 Aug 2020). BTC Insurance Balance. Retrieved from

https://www.okex.com/en/derivatives/futures/risk

Skew (7 Aug 2020). Exchange trading volume. Retrieved from

https://skew.com/

Song, A (Jan 2020). 2019 Cryptocurrency Derivatives Exchange Industry Annual Report. Retrieved from

https://tokenin.cn/report/1032?lang=en&title;=2019-Cryptocurrency-Derivatives-Exchange-Industry-Annual-Report-

来源链接:mp.weixin.qq.com