随着游戏行业的成熟,DeFi继续成为头条新闻。这种萌芽中的兴奋情绪正迅速获得类似ico的色彩。我们开始看到“令牌至上”的趋势,这可能会开始将关注焦点从项目公用事业转向围绕基础资产价格的投机。尽管快速获利的机会可能会吸引散户,但重要的是要记住更为谨慎的声音所强调的现实:“目前只是一个前期beta版本的测试”。

DeFi激增的背后

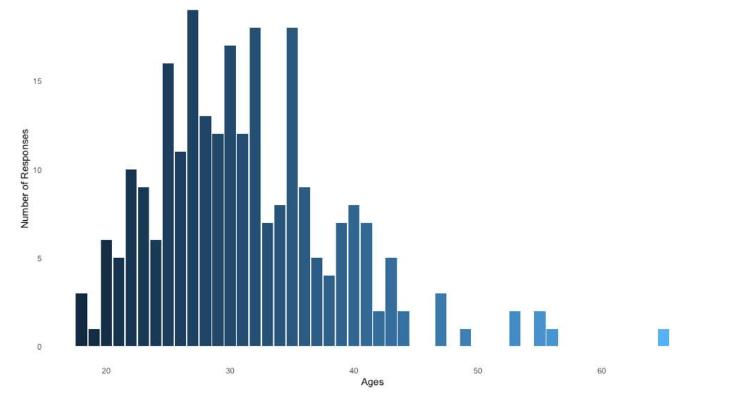

最近一份来自eToro和The TIE的第二季度报告强调了谨慎乐观的态度,这对于应对当前的DeFi激增至关重要。报告指出的重要一点是,DeFi的用户基础仍然很小。

根据领先的加密信用数据公司Credmark的Momin Ahmad的说法,“DeFi的受欢迎程度和获得的成功很大程度上归功于新产品的推出速度。自从ICO繁荣以来,每个季度似乎都有一件新鲜玩意儿来增加锁定价值,激发数百条推特和数十篇新闻文章。从2019年开始,我们看到了dYdX的推出,然后看到Maker的MCD推出,接着是越来越多的MCD抵押品,接着是永久性BTC合约,到现在的yield farming(流动性挖矿)与COMP和BAL代币。同时,使用这些协议的唯一地址虽然显示出增长,但仍远不能说DeFi不是私人俱乐部。”来源:The Tie Quarterly。

事实上,该报告强调稳定币是目前比较突出的一个例子。

我们已经在数据中看到了这一点,特别是在按鲸鱼地址分析对交易量的贡献时。

来源:DappRadar OpenData

因此,虽然业界可能专注于TVL指标,但我们可以看到一些鲸鱼用户可以创造活跃的错觉。

把焦点转向管理

尽管人们对事物发展的速度存在争议,但该行业正在飞速发展,也带来了新的挑战。随着越来越复杂的DeFi堆栈管理工具的需要。诸如yEarn.finance之类的产品可帮助优化资产配置以实现最大收益,目前可能会出现更多需求。再加上治理代币,因此如果你看到资产价格飙升,也不要惊讶。

其他公司,如Akropolis,则专注于更传统的资产管理方式。该项目集成了许多受欢迎的DeFi dapp,如Compound, Aave和Curve,目前已经发布了一个beta版的Delphi产品,预计将在8月全面发布。正如可能有人已经猜到的那样,该项目将有一个治理代币和一个流动性挖掘计划。

到目前为止,像Melon这样的去中心化资产管理项目很少受到关注。因此,查看他们是否会从DeFi的聚光灯下获得一些剩余的关注将是很有意义的事情。

但是,必须记住,去中心化解决方案需要对区块链基础设施有一些基本的了解。因此,钱包工具在管理过程中将变得越来越重要。随着Argent、Exodus和Coinbase Wallet等钱包解决方案改善了与DeFi dapp的集成,散户数量可能会增加。

更多的流动性,更多的风险

缺乏流动性和过度抵押是阻碍DeFi获得一些实际效用的两个主要障碍。假设你想要开一家公司,你需要1万美元的贷款。如果你需要用另一种货币(欧元,英镑,日元)存入价值1.5万美元的抵押品,那么这笔贷款对你来说就没有意义了,你要么必须寻找替代品,要么就不能开业。

Teller最近筹集了100万美元,致力于为DeFi生态系统引入信用评分和抵押贷款。尽管一些支持者可能认为DeFi是对现有金融概念的革命性变革,但其他人可能会说它只是在优化它们。因此,对于DeFi企业家来说,重要的是不要忽视传统金融的教训,否则,他们可能最终会重复这些教训。

与此同时,KeeperDAO将试图帮助解决日益紧迫的流动性需求。这个项目还将会有一个令牌。

投资者对风险的偏好,使得DeFi行业似乎正在接近博彩领域。现在你已经可以在Polymarket上押注DeFi的市值了。令人担忧的是,当人们的注意力从公用事业转向价格时,投机性可能会压倒理性,破坏经济增长的短期基础。

其他区块链迎头追赶

由于其DeFi生态系统,以太坊在dapp领域获得了领先地位,与之竞争的其他底层协议正试图跟随这一趋势。Tron一直是这方面最活跃的玩家之一。它宣布即将推出自己的Uniswap版本,同时顺应yield farming(流动性挖矿)的趋势将加入yield farming功能。

在以太坊上,我们将看到以太坊2.0测试网的启动,它将更接近人们期待已久的版本。对于以太坊来说,证明它能够成功地处理可伸缩性问题是很重要的。正如我们最近的报告所强调的,DeFi dapps显示出巨大的增长,但它们可能不会只被局限在以太坊上。例如,Avalanche最近宣布筹集了4250万美元的代币销售,旨在建立一个支持EVM的高可扩展性网络。如果以太坊竞争失败,那么提供高交易吞吐量和较低费用的EVM兼容网络可能对dapp开发人员将更有吸引力。

游戏开发者积极的调整

围绕游戏的主要趋势是玩赚和代币激励。两者都围绕着游戏资产的货币化和间接地花费玩家的时间和精力来获取代币的形式。这个领域的领导者是Axie Infinity(幻想生物),他们最近又有了新的进展,在与DigiX合作后,Axie Infinity将DGX令牌(真实黄金支持的代币)作为游戏内奖励。其他游戏也在寻求将重心转移到玩赚上。例如 Dissolution,它目前似乎也在尝试这种模式。

收藏品领域也在不断发展,现在Dapper Labs宣布将推出获得授权的Dr. Seuss区块链收藏品。如果这种趋势继续发展,那么将来看到大的特许经营权来敲门也就不足为奇了。

不过,正如之前反复提到的,基于区块链的项目并不是特别完善的产品。问题也在不断涌现,使得这个行业变得相当不稳定。例如,最近,在对NFTs进行拆分处理方面大受欢迎的Niftex在发现漏洞后暂停了所有交易。(请参阅我们本周的dapp评论)

尽管Niftex迅速采取行动试图解决这一问题的做法令人认可,但此事仍突显出这些产品存在大量风险的事实。

监管机构可能会产生矛盾

美国证券交易委员会委员Hester Pierce似乎并不认同Telegram的裁决结果:

上个月关于Telegram的裁决是一项我从一开始就不支持的强制执行的结果。Telegram已经建立了一个运营网络,并努力遵守联邦证券法,为该网络筹集资金,同时与证券交易委员会的工作人员进行了广泛的接触。

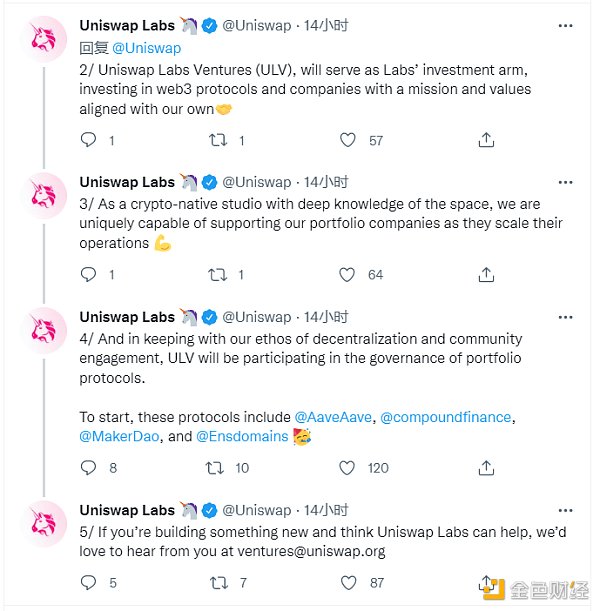

SEC(美国证券交易委员会)可能希望更加开放并接受加密经济,这无疑是鼓舞人心的,尤其是对于已经发行或正在考虑发行本地代币的DeFi项目来说。但是,该裁决不利于Telegram,这似乎给业内最受期待的项目之一画上了句号。

此外,政府可能开始越来越多地关注并监控区块链活动。有消息称五角大楼的一个调查小组正在调查分析加密交易,私人交易和透明交易之间的争论可能会再次成为焦点。