一、Defi引爆牛市

最近,BTC终于涨破10000U,各币友们纷纷高呼牛市来了,连《富爸爸,穷爸爸》作者都发推称:如果你有钱,不妨购买比特币和白银。

每一轮行情都有一个新故事带动,比如2017年牛市,是由ETH的IXO带动起来的。2018年的小牛,是由公链故事带动起来的。这一轮行情,毋庸置疑是Defi拉起来的,在BTC上涨以前,Defi中的很多项目已经先涨为敬,最高的涨了数十倍。

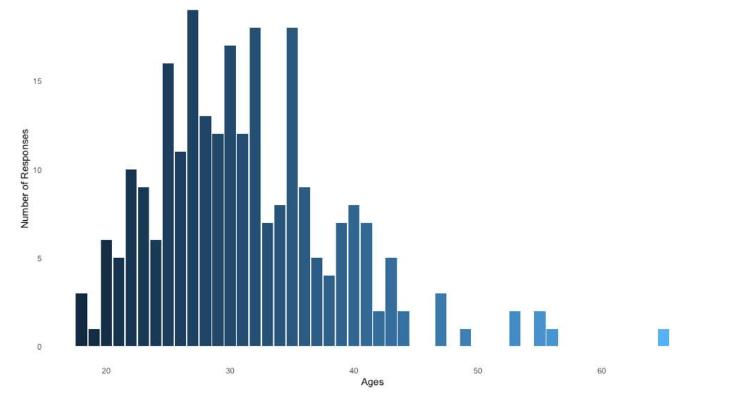

随着Defi的暴涨,Defi的市值不断增加,据Cointelegraph消息,加密市场分析公司Messari 7月29日公布的数据显示,去中心化金融(DeFi)的总资产仅相当于整个加密资产的1.5%。除了MakerDAO (MKR)之外,即使是Dogecoin (DOGE)的市值也比所有DeFi项目都要大。

在币圈中,引起关注从来都是财富效应,因为Defi的暴涨,很多人开始关注Deif,甚至参与Deif中项目的应用,比如借贷,交易所。

二、Defi真的可以取代Cefi吗

Defi既然这么被看好,那么Defi真的可以取代Cefi吗?

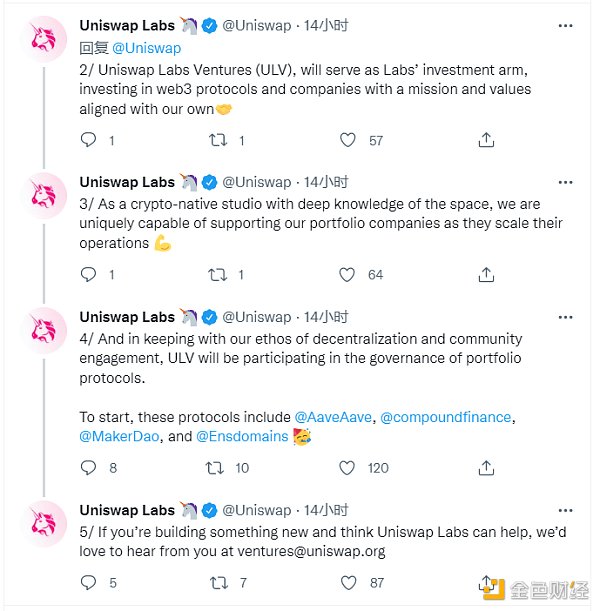

1、开放性对比:Defi是中去中心化技术中发展起来的新金融,和传统金融相比,它是一次很大的范式转移,是对传统金融做法的颠覆。Defi现在典型的应用场景是去中心化交易所,打个比方,在传统交易所中,某个交易所不会为了寻求资金的优化,帮助用户把放在自己平台的资金投资到其他平台标的中。但是,Defi就打破了Cefi不同平台之间的壁垒 ,让链上资金流转更顺畅。甚至现在有很多Cefi的平台也把自己的资金投入Defi寻求资金优化。

从用户需求来看,用户希望能跨平台,实现资金高效配置,Defi的这种开放性天然吸引用户参与其中。

2、成本对比:Defi的优势在于时间和资金的成本,中心化交易所要上一个币,要受很多事情的影响,比如中心化交易所要上一个币要经过审核 ,要投票等流程,效率相对慢;而去中心化交易所只要提交一个智能合约就能上一个币种,还能引起市场反响。

Messari前主管、股票及加密货币交易员Qiao Wang最近发推称,在接下来的几个月里,“DeFi效应”将成为新的“Coinbase效应(代币登上Coinbase后会大涨)”。

3、安全性对比:Defi的最大风险来自于它的可组合性,由于Defi的协议是像乐高一样拼插式的,好处是可以节省开发成本,方便使用,但风险控制是一个问题。

由于DEFI的可组合性,万一其中某个协议有安全问题,影响的不仅是自己,还会影响组合的其他协议,大家一起出问题。底层协议一旦出问题,引起的危害范围很大。当某个项目开发者的协议和别人组合时,复杂程度要可控,如果越复杂,出现安全漏洞的概率越大,而一旦出现问题,造成的损失出越大。

另一方面,由于Defi借贷的抵押机制,当出现极端行情时,也会出现较大的风险。312ETH的暴跌导致抵押稳定币的债仓出现穿仓情形,给了Defi一个很好的教训。

对此问题,V神在最近的直播中称:“DeFi还不错,但不是一个应该倡导很多普通人把毕生积蓄投入其中的地方。我认为一个重要的问题是,很多人低估了智能合约的风险。它的利率比传统银行账户的利率要高很多,这意味着DeFi产品的风险也要大得多,“崩溃”的几率也要高得多。”

相比之下,传统金融机构虽然资金运转效率低,但是风控做得好 。风控做得好,牺牲的是资金的效率。

结语

Defi最近引爆牛市 ,Defi的内生优势可以市场份额会不断增加,让加密货币出圈 ,未来传统金融进入Defi领域。但是,由于Defi的安全性及流量获取方面仍然存在不足,现在说Defi要取代Cefi还为时尚早,中长期来看,DEFI和CEFI是一个相互依存,共同繁荣的关系。

(全文完)