作者:Ryan Sean Adams & Matthew Black

编译:Liam

电子现金?便宜的p2p支付?抗审查的数字黄金?

无论你认可哪种说法,比特币都是为了替代现有的金融体系而设计的。旨在创建一个没有银行的系统,取代旧系统,从而消除对中介机构的依赖。

然而,比特币上的金融工具却走上了一条完全不同的道路。时至今日,围绕BTC的大多数活动都依赖于大型的 "加密银行",比如中心化的交易所和中心化的借贷平台,它们在很大程度上主导了各自的垂直领域。

这些加密银行需要你将BTC存到他们那里,通常情况下,这些资金存入后究竟会发生什么,我们知之甚少。正如一些人敏锐地注意到的那样,中心化借贷平台甚至可以自由地用用户提供给他们的比特币抵押品进行再抵押、交易和其他盈利活动。

这些产品的用户既要承受托管风险,也要承受其不透明的内部风险以及管理系统失效的风险。中心化平台由于司法管辖的要求,对谁能进入这些平台也有限制,而且它们往往需要一个 "申请 “的过程才能获得贷款。

DeFi的崛起

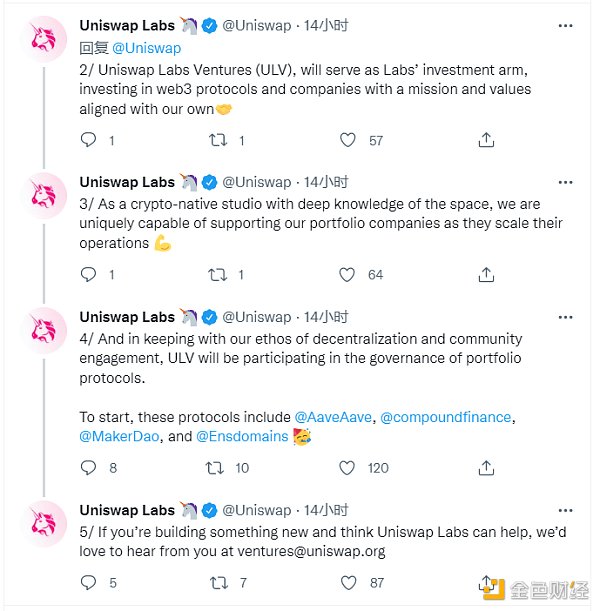

当比特币们只能使用中心化的加密货币银行来满足自己的金融需求时,MakerDAO、Compound等项目则忙着为以太坊的用户打造透明、开放、非托管的解决方案,创造了从抗审查的稳定币到透明的货币市场的一整套生态系统。

来源:DeFi Pulse 2020年7月21日

但为什么这些类型的应用没有构建在比特币上?

部分原因可能是源于在比特币上构建存在许多挑战。比特币脚本是一种简单、原始、安全,基于栈的合约语言。但它不是图灵完备的,没有状态的概念。这使得它很容易安全地锁定你的比特币,而不用担心 "智能合约被黑"的问题,就像我们在以太坊中经常看到的那样。但这也让在比特币上进行构建的难度大大增加。

另一个挑战是缺乏在比特币之上构建金融应用的生态系统。如果没有像MetaMask或Web3这样的生态系统,那在比特币和DeFi上进行构建的门槛就会更加困难。

原子互换 Atomic Swaps

比特币DeFi最早的尝试主要集中在交换,特别是原子互换 Atomic Swaps。Summa、Liquality、SparkSwap和Swap Online等团队,都在2017到2018年开始搭建实验去实现跨链交换的方法。

其中一些原子互换方案发展到了主网,并获得了牵引。但它们中的大多数都渐渐消失了,或者说是改变了。

为什么呢?

在比特币上进行构建很难,跨链构建更难。在签订协议之前,你需要知道参与者的比特币地址。你也不能在比特币上建立一个流动性池。这意味着没有自动化做市商AMM,流动性提供者必须要24小时在线去保证参与者任何类型的比特币DeFi互动。

尽管如此,Liquality一直在努力克服许多这些UI/UX的挑战(这要归功于他们新的Liquality钱包),最近在交换BTC、ETH、DAI和USDC方面获得了越来越多的吸引力。

Liquality互换交易量 2020

其他类型的交易所

其中一个比较独特的项目是提供跨链拍卖的Summa。他们通过使用SPV证明去证明在以太坊上发生的BTC交易。

这使得用户可以下载一个桌面应用程序,然后在拍卖中使用比特币购买以太坊资产。

虽然这是一个非常棒且独特的解决方案,但它并没有获得大量的使用。这可能与它需要用户下载一个应用有关,或是因为拍卖的流动性没有获得大的吸引力。

代币化的比特币

如果你可以用一个ERC20代表的BTC去和现有全部的DeFi协议一起使用,那不是很好吗?

不需要定制的比特币钱包,也不需要流动性提供者持续在线。

从表面上看,这听起来是一个完美的解决方案。但每一个版本的代币化比特币都有利弊。

WBTC

首先是WBTC或称为 "包裹的比特币"。这个解决方案允许用户将BTC存到托管人那里,再获得一个ERC20的BTC作为回报。当然,这更类似于CeFi,因为用户需要通过KYC的程序,还要信任第三方托管人。

从好的方面来看,每个WBTC都是1:1的BTC支持,所以非常容易进行扩展。

来源:btconethereum.com(BTC锁定在WBTC中)

tBTC

接下来是tBTC,也就是 “去信任的BTC",它允许用户通过托管人质押ETH股权的方式存入BTC,并获得ERC20的BTC。托管人持有的ETH股权大于锁定的BTC价值(初始为1.5倍)。如果托管人行为不端,那么他们的ETH股权就会被罚没。

这种代币的去信任性质使其更抗审查,也是DeFi更好的一种选择。但是,大量的ETH抵押物使得它很难进行扩展,因为每个人想要锁定1个BTC并铸造1个tBTC的话,必须要有一个持有BTC价值1.5倍的ETH托管人。

renBTC

最后说说renBTC,一个类似于tBTC的协议,允许用户存入BTC,再由一个去信任的托管人(RenVM)持有,但是把REN作为抵押品(而不是ETH)。

再次,无信任的特性使得它可以抵御审查,它的设计假设是,随着系统中锁定的资产越来越多,REN的价值也会越来越大,这使得它比tBTC更具可扩展性。

然而,由于REN是一种较新的资产,在用户对协议失去信心的情况下,将其作为抵押品会增加破产的担忧。

来源:btconethereum.com(BTC锁定在renBTC中)

比特币侧链

RSK等比特币侧链提供了一个在比特币上构建DeFi的底层平台。事实上,Money on Chain一直致力于在这个平台上构建稳定币的解决方案。

RSK的工作原理是让用户将他们的BTC锁定在一个联合侧链中,该侧链运行EVM并接收RBTC。这意味着RSK上的应用可以用BTC创建智能合约。

然而,这需要用户信任这个联盟和一个合适的进入RSK的桥梁。但到目前为止,这种方法的牵引力有限。很可能是由于缺乏一个适当的桥梁,并且缺乏建立在上面的应用程序。

我们构建原子贷 Atomic Loans V1的经验

在2018年以前只能从 "加密货币银行 "获得BTC支持的贷款,对此我们感到很沮丧,所以我们的团队在此之后就开始搭建一个协议,让比特币持有者可以用一种将信任最小化且不会清算比特币的方式获得流动性。

我们的目标是允许用户通过锁定BTC作为抵押品,再用以太坊稳定币获得贷款。

为什么不使用代币化的比特币?

在构建的时候,以太坊上并不存在代币化的比特币。我们考虑过走这条路线,但意识到由于对托管人/质押人的抵押要求很高,所以不具有可扩展性,而且需要采取托管的方式才能铸造一个ERC20 BTC。

锁定BTC

我们选择了P2P贷款模式(对于V1最容易构建),允许用户将BTC锁定在一个自定义的比特币合约中,在还款或清仓的情况下可以解锁。

还款使用了类似原子互换中的机制来实现(还款后获得一个密码,用于让借款人解锁BTC)。对于清算,使用了多方签名(有借款人、出借人和仲裁人)的机制,允许出借人和仲裁人在债务头寸低于最低抵押率的情况下清算抵押品。

信托模式

采用了仲裁人与预言机不同的信任特点。在典型的DeFi协议中,如果一个预言机出了问题,那么协议中所有的债务头寸都可能被清算。但如果有一个仲裁人,即使与某个贷款人或借款人串通很容易,但要把整个系统一起搞垮就很难了。

出借人

然而,使用这样的模式意味着出借人需要24小时在线,才能提供密码用于清算。为了解决这个问题,我们建立了代理,让出借人可以设置好后,就不用去操心他们的资金。但即使有了这些代理,与Compound这样的协议相比,这个过程也是相当繁琐的。

资本效率

此外,我们很快了解到,P2P贷款模式的资金效率非常低。在比特币中,资金池是很难实现的(除非你将比特币代币化)。我们的V1模式意味着你可以让贷款人向多个借款人贷款,但不能反过来。

这自然导致了对大型贷款人和小型贷款人未使用资金的需求。

钱包的兼容性

除此之外,使用定制的比特币合约(P2SH)意味着大多数比特币钱包并不支持解锁BTC。

我们最初选择使用Ledger Nano来允许借款人解锁他们的BTC,因为Ledger支持我们需要的特定解锁功能(signP2SHTransaction)。但比较意外的是,许多早期客户并没有Ledger,即使有Ledger的客户也不一定愿意将他们的设备连接到网络界面,因为担心网络界面会记录他们的交易记录。

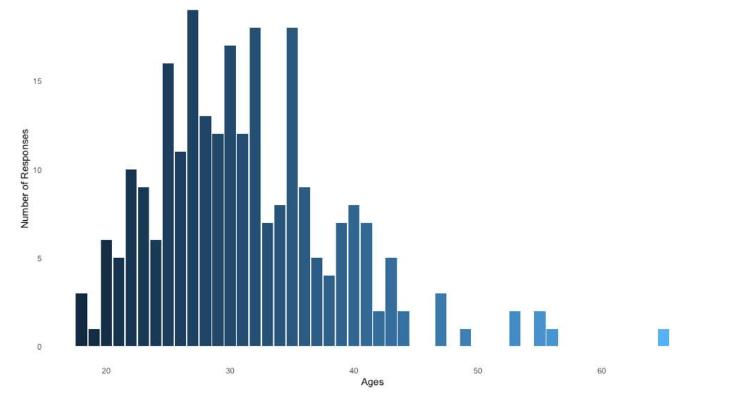

吸引力

尽管有这些限制,但我们还是在2020年6月21日samczsun的漏洞披露后暂停之前,成功达到了约50万的TVL。搭建和推出V1是一次很好的学习经历,让我们学到了很多关于用户真正关心的东西。

最大的收获

为比特币建设是很难的,只有在体验简单的情况下,用户才会喜欢非托管的方式。

如果要求用户安装一些基础应用,会降低提供流动性的可能性。

比特币上DeFi的未来

到目前为止,大部分提到的解决方案,都在某种意义上涉及到EVM。很难说这种情况是否会持续下去,尽管工作中也有一些项目利用比特币的原生功能实现了 "DeFi"。

Simplicity

Blockstream一直在研究一种名为Simplicity的区块链智能合约编程语言,该语言旨在使代码执行更加容易地被正式验证。

这目前是一项正在进行中的工作,预计将在今年年底完成。届时,Simplicity很可能会被部署到Liquid侧链上。目前还没有计划或打算在短期内将其纳入比特币核心。

DLC(离散日志合约)

DLC基本上就是比特币预言机合约。它们使用户能够签订一个按照 "现实生活 "事件执行的协议,并以BTC结算。

这是通过让参与者将他们的资金锁定在2-of-2多签名中,并遵循类似于闪电网络的退出方法(即用预言机签名来合作关闭和非合作关闭)来实现的。

这些合约使得金融衍生品和预测市场能够在比特币之上创建。

DLC在链上和闪电网络上是可以进行转让的,用户可以在链外进仓和出仓。不过,通过闪电网络的DLC会遇到和路由支付一样的资金低效问题。

RGB

RGB是一个智能合约系统,允许在闪电网络之上发行资产。

这是通过将资产锚定到特定的比特币UTXO和地址来实现的,并通过使用单用途封印(确保特定消息只能发送一次的加密原语)来防止双花。

Tether计划在年底前在RGB上发行USDT。

将RGB的功能与正在进行的DLC的工作相结合,可以实现更多的金融衍生品和预测市场的用途。

RGB还计划在年底完成和Simplicity整合后,实现更高级的智能合约功能。

总结

比特币是数字黄金。但这并不意味着它必须是一块闪亮的石头。

从DLC到代币化的BTC,越来越多的基础设施正在建设,让比特币坚定持有者将他们的BTC用于新的金融应用。

这些应用将是建立在使用跨链桥的以太坊上,还是建立在Liquid等侧链上,还是建立在闪电网络上--只有时间才能证明。